Die Gründung eines E-Commerce-Unternehmens ist eine aufregende, chaotische Zeit. Du hast so viele Dinge zu beachten: Solltest du eine gehostete Plattform verwenden oder deinen Shop mit einem Plugin verwalten? Welche Strategien benötigst du, um deine Umsätze in die Höhe zu treiben?

Aber keine Frage bereitet so viel Kopfzerbrechen wie diese: Wie solltest du die Zahlungen akzeptieren?

Nachdem du deine Hausaufgaben gemacht hast, wird es zwei ziemlich klare Favoriten für deine Bezahllösung geben: Stripe und PayPal. Beide bieten vergleichbare Features an, weshalb eine Entscheidung zwischen den beiden sich wie die Entscheidung zwischen Äpfeln und Äpfeln anfühlt. An dieser Stelle kommt dieser Artikel ins Spiel:

In diesem Artikel werden wir die beiden Payment Gateways vergleichen und gegenüberstellen und so der Debatte Stripe vs. PayPal auf den Grund gehen.

Hier ist die Reiseroute:

- Was machen Stripe und Paypal?

- Transaktionskosten und Gebühren

- Chargeback- und Mahngebühren

- Rückerstattungsgebühren

- Globale Verfügbarkeit und unterstützte Währungen

- Kundenservice

- Unterstützung von Zahlungsplänen

- Akzeptierte Zahlungsmethoden

- Die Checkout Experience

- E-Commerce und CRM Integration

- Der finale Sieger

Was machen Stripe und Paypal?

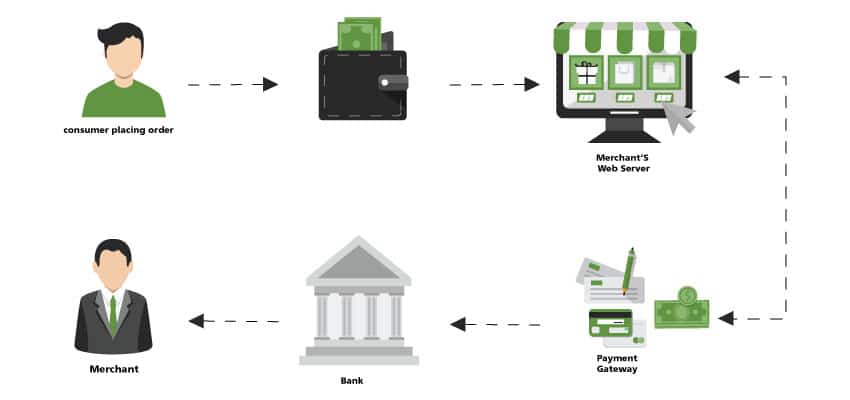

Sowohl Stripe (gegründet 2011) als auch PayPal (gegründet 1998) sind Payment Gateways und fungieren als Vermittler zwischen Händlern und den entsprechenden Kreditkartennetzwerken bzw. Finanzinstituten, um Zahlungen zu autorisieren und zu akzeptieren.

Die Feinheiten dieser Beziehungen können manchmal ziemlich unübersichtlich sein. Man kann sich die Funktion eines Payment Gateway Services als Bereitstellung und Austausch von Information zwischen Händlern und der Bank vorstellen. Hier eine vereinfachte Darstellung, an welcher Stelle Payment Gateways beim Bezahlvorgang ins Spiel kommen.

Ein Payment Gateway ist nicht die einzige Lösung für die Annahme von Online-Zahlungen, aber es ist eine der einfacheren Optionen, mit denen du beginnen kannst.

Denn im Gegensatz zu einem Payment Processor geben Payment Gateways deinen Finanzdaten einen “Aufpasser” mit auf den Weg, der einen sicheren Datentransfer zwischen deinen Kunden, deinem Geschäft und den Kreditkartennetzen, gewährleistet.

Mit anderen Worten hilft dir das Payment Gateway die PCI-Richtlinien in den meisten Fällen von vornherein einzuhalten. Wenn du dich für die Gateway-Route entscheidest, wirst du immer wieder auf Stripe und Paypal stoßen. Es gibt viele andere Payment Gateways wie Authorize.Net, 2Checkout, Braintree (im Besitz von Paypal), aber Stripe und PayPal sind bei weitem zwei, die am einfachsten zu benutzen sind.

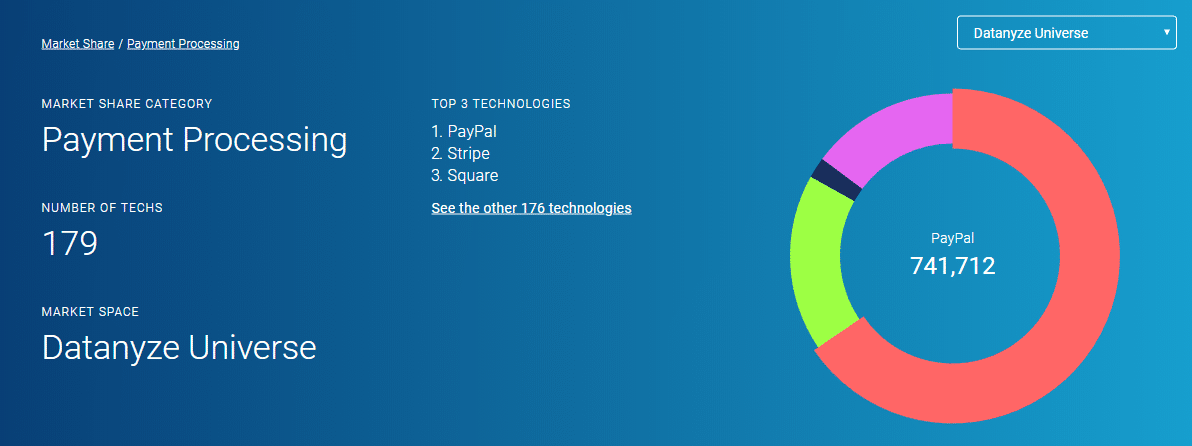

Und das aus gutem Grund: Sie haben seit Jahren einen beherrschenden Anteil am Markt. Nach Angaben von Datanyze wird PayPal von 64% des Marktes genutzt. Stripe liegt mit ca. 20% an zweiter Stelle. Seit September 2018 wird der Unternehmenswert von Stripe auf 20 Milliarden Dollar geschätzt! 😮

In der obigen Grafik ist die junge Technologie von Square als stärkster Wettbewerber unter den Top 3 aufgeführt. Während Square zurzeit lediglich 2% des Marktanteils ausmacht, legen sie ein beachtliches Wachstum hin.

Ihr Service wird jedoch in der Regel nicht als Payment Gateway, sondern als End-to-End-Zahlungsverarbeitungssystem betrachtet und liegt somit außerhalb des Fokus´ dieses Artikels.

Nachdem das geklärt ist, stellt sich die Frage wofür Payment Gateways verwendet werden? Zunächst das Offensichtliche: Payment Gateways werden von E-Commerce-Shops verwendet. Under Armour ist ein Beispiel für einen Onlineshop, der sowohl Stripe als auch PayPal verwendet.

Perfmatters, ein WordPress Performance Plugin ist ein Beispiel für ein digital herunterladbares Feature, das beide Payment Gateways akzeptiert. Perfmatters ermöglicht dies durch die Integration mit dem Easy Digital Downloads E-Commerce Plugin.

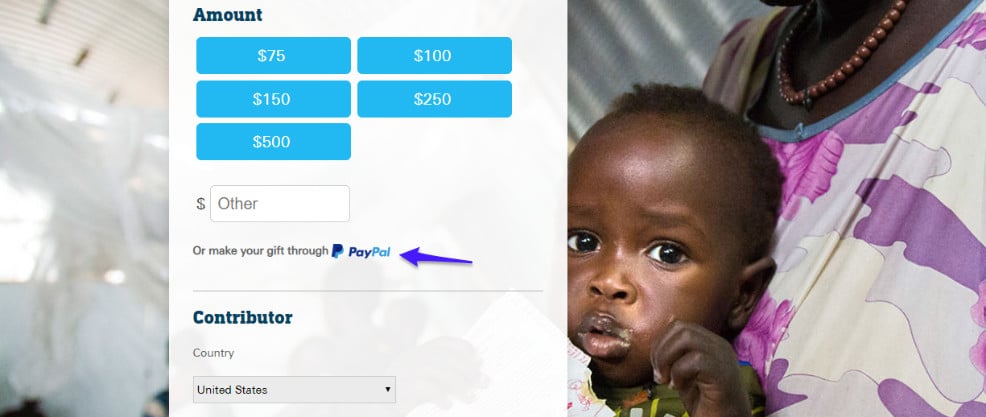

Du kannst sogar beide Payment Gateways nutzen, um Spenden entgegenzunehmen. Beispielsweise UNICEF, eine gemeinnützige Organisation, tut dies auf ihrer Webseite.

(Notiz: Möchtest du Spenden auf deiner Webseite wie UNICEF annehmen? In unseren Leitfäden erfährst du, wie du Spendenbuttons für Stripe und PayPal einrichten kannst.)

Solltest du ein oder zwei Payment Gateways verwenden?

All das wirft die naheliegende Frage auf: Wenn du beide Payment Gateways nutzen kannst, warum solltest du dich dann überhaupt entscheiden?

Wenn du noch nicht so groß bist wie Under Armour, UNICEF, oder technisch sehr versiert bist und über ausreichend Zeit verfügst, bereiten dir zwei Payment Gates lediglich zusätzliche Kopfschmerzen.

Mit zwei Payment Gateways gibt es doppelt so viele Anbieter und damit doppelt so viele Dinge, die potenziell schiefgehen können. Außerdem verlierst du wahrscheinlich volumenbasierte Rabatte von dem jeweiligen Gateway. Wenn du ein kundenspezifisches Back-End oder andere Integrationen hast, könnte die Entwicklung um Produkte oder Dienstleistungen, die du verkaufst, dies in eine unnötig komplexe Aufgabe verwandeln – nicht empfehlenswert für kleinere Unternehmen.

Auf der anderen Seite kann es manchmal für dein Unternehmen von Vorteil sein, wenn du beide Payment Gateways nutzt; vor allem in anderen Ländern. Nicht jeder hat eine Kreditkarte und viele Verbraucher und Blogger nutzen PayPal-Guthaben, um online zu bezahlen.

Die Entscheidung, ob ein oder zwei Payment Gateways, hängt stark von der Branche, in der du tätig bist, den Produkten oder Dienstleistungen, die du anbietest, und der Art der Kunden ab.

Nun, da das Problem aus dem Weg geräumt ist, lass uns direkt in den Vergleich Stripe vs. PayPal einsteigen.

Transaktionskosten und Gebühren

Auf der Seite der Mikro-Payments ist PayPal der klare Sieger, da deutlich weniger pro Mikrotransaktion berechnet wird als bei Stripe. Mikro-Payments sind in der Regel Zahlungen unter $10.

Paypal Mikro-Payment Gebühren 🏆

- $1.00: 5% von $1 = 5¢ und 5¢ + 5¢ = 10¢

- $5.00: 5% von $5 = 25¢ und 25¢ +5¢ = 30¢

Stripe Mikro-Payment Gebühren

- $1.00: 2.9% von $1 = 2.9¢ und 2.9¢ + 30¢ = 32.9¢

- $5.00: 2.9% von $5 = 14.5¢ und 14.5¢ +30¢ = 44.5¢

Standardgebühren

Angenommen, du bist an mehr als nur Mikro-Payments interessiert – hier wird das Ganze etwas komplizierter:

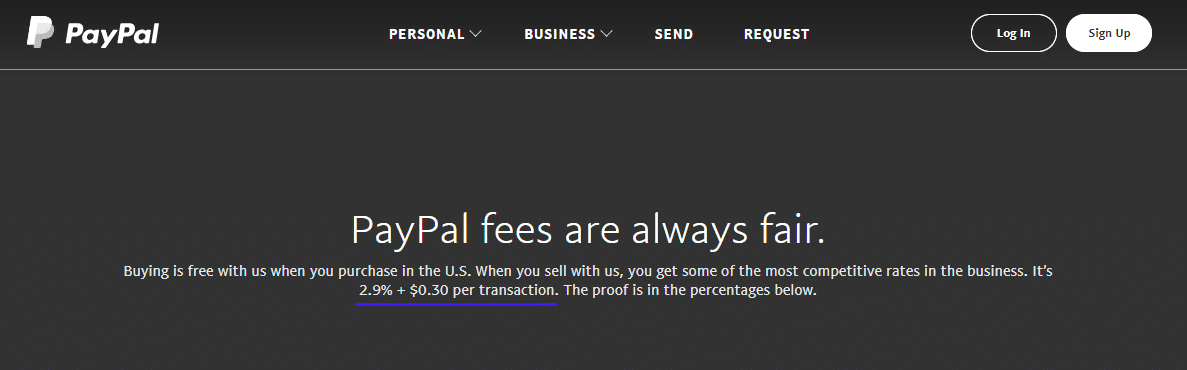

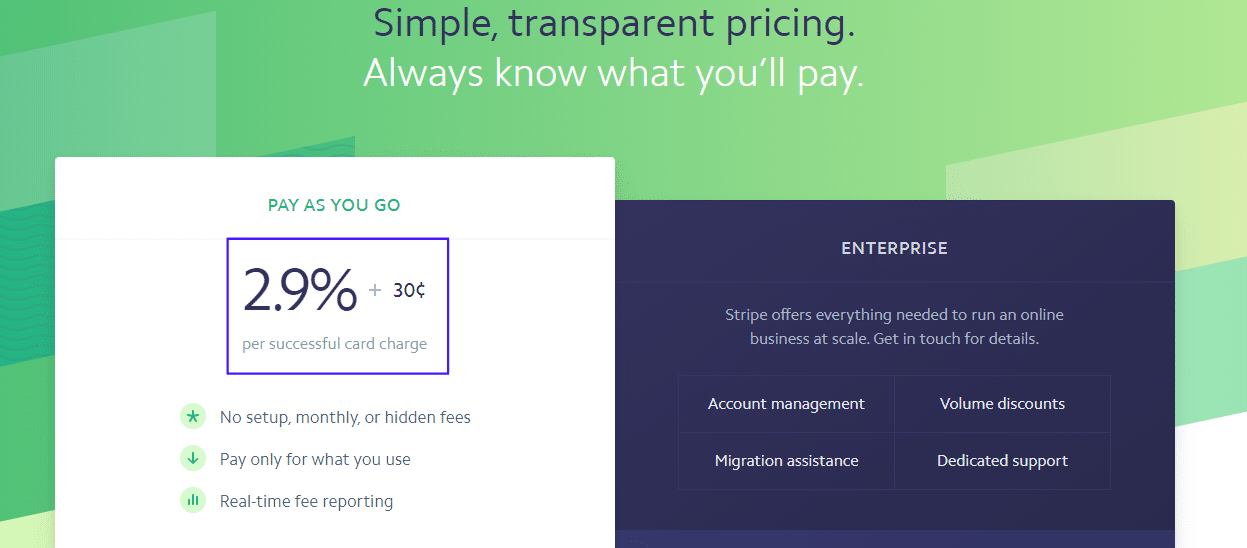

PayPal’s aktuelle Gebühr beträgt 2.9% + $0.30 pro Transaktion.

Stripe’s Gebührenordnung sieht ebenfalls 2,9% + $0.30 vor.

Wie du sehen kannst, entsprechen sich die Transaktionsgebühren von PayPal und Stripe, wenn du die „Mikro“-Schwelle überschreitest. Aber wie ähnlich bleiben die Gebühren, wenn du mit dem Kleingedruckten beginnst? Da wird es wiederum etwas kniffliger.

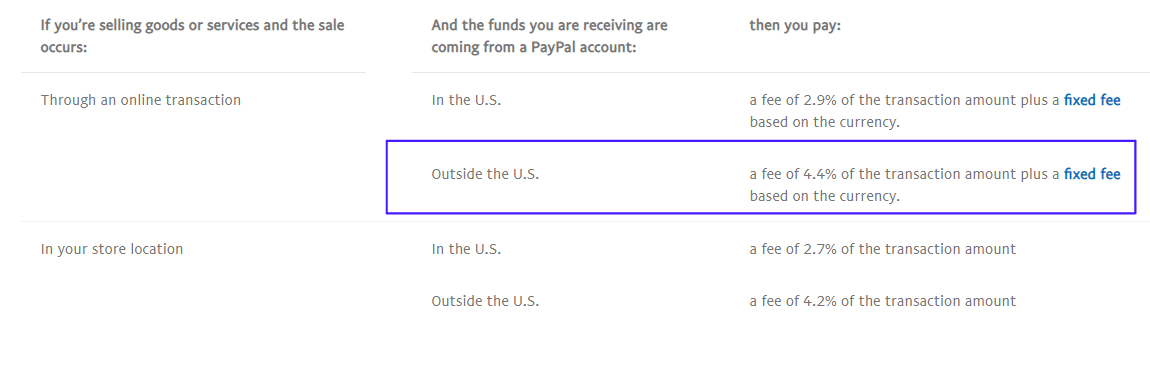

PayPal berechnet 4,4% für Transaktionen, bei denen die Gelder von außerhalb der USA stammen:

Das bedeutet, selbst wenn der Kunde jetzt in den USA ansässig ist, aber eine internationale Karte verwendet, wird dir die Gebühr für internationale Transaktionen berechnet.

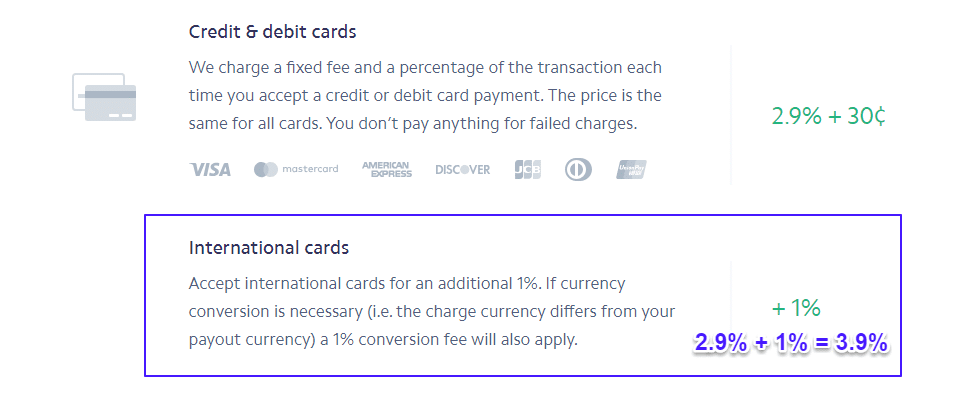

Stripe ist bei den Gebühren etwas entgegenkommender und erhebt zusätzlich zu seiner festen Gebühr von $0,30 nur insgesamt 3,9%.

Wer gewinnt also im Vergleich der Transaktionsgebühren? Ausgenommen, du erwartest regelmäßige Mikrotransaktionen, ist die Antwort in diesem Fall recht einfach.

Gewinner: Stripe 🏆

Dies ist jedoch nur ein Bruchteil der gesamten Gebührenstruktur, die du berücksichtigen musst. Wir empfehlen daher auch einen Blick in Flavio’s tiefergehenden Vergleich der Gebühren von Stripe vs Paypal zu werfen.

Nun, lass uns vergleichen, wie sich diese beiden Konkurrenten schlagen, wenn es um Chargeback- und Mahngebühren geht.

Chargeback- und Mahngebühren

Rückbuchungen sind für alle Beteiligten schmerzhaft. Wenn ein Kunde eine Rückerstattung veranlasst, hast du mehr als nur die Unsicherheit deiner Bezahlung zu erwarten – Du wirst auch zusätzliche Gebühren zahlen müssen.

Eine Rückbuchung von PayPal und die damit verbundenen Gebühren umfasst Fälle von nicht autorisierten Transaktionen, nicht erhaltenen Produkten und Produkten, die deutlich von der Beschreibung abweichen.

Wenn der Kunde eine Rückbuchung einleitet, wird der Betrag zurückerstattet, und das Kreditkartennetzwerk verlangt vom Händler eine Gebühr von bis zu 20.00$. (Glücklicherweise wird diese Gebühr dir zurückerstattet, wenn sie später den Fall zu deinen Gunsten entscheiden.)

Stripe hingegen verfolgt einen geradlinigeren Ansatz und kategorisiert Rückzahlungen einfach als Rückbuchungen in ihrer Dokumentation.

Rückzahlungen über Stripe sind mit einer kleineren, rückerstattbaren Gebühr von 15.00$ verbunden, die bei Auszahlung fällig wird. Zusätzlich gibt Stripe Händlern die Möglichkeit, Kreditkartenbetrug mit ihrem neuen und erstaunlichen Stripe Radar Feature zu verhindern. Bei Kinsta konnten wir damit Kreditkartenbetrug zu 98% verhindern!

Gewinner: Stripe 🏆

Wenn du die neuen Radarfunktionen von Stripe noch nicht ausprobiert hast, empfehlen wir dir dies auf jeden Fall zu tun.

Aber wird Stripe diese Siegesserie beibehalten, wenn es um Verfügbarkeit und unterstützte Währungen geht?

Rückerstattungsgebühren

PayPal war früher der Gewinner in der Kategorie Rückerstattung, da sie deine ursprüngliche Bearbeitungsgebühr zurückerstatten würden. Ab dem 11. Oktober 2019 wird dies jedoch nicht mehr der Fall sein.

https://twitter.com/seanwes/status/1174826338202640385

Du findest dies in den Richtlinien von PayPal.

Wenn du eine Transaktion (teilweise oder vollständig) an einen Käufer oder eine Spende an einen Spender zurückerstattest, gibt es keine Gebühren für die Rückerstattung, aber die Gebühren, die du ursprünglich als Verkäufer bezahlt hast, werden dir nicht zurückgegeben.

Stripe hat das bereits in seiner Richtlinie.

Es gibt keine Gebühren für die Rückerstattung einer Gebühr, aber die Gebühren aus der ursprünglichen Gebühr werden nicht zurückerstattet.

Gewinner: Keiner

Globale Verfügbarkeit und unterstützte Währungen

Jetzt ist es an der Zeit, einen Blick darauf zu werfen, welche Währungen Stripe und PayPal unterstützen.

PayPal ist derzeit in über 200 Ländern/Regionen (Afrika, Amerika, Asien-Pazifik und Europa) verfügbar und unterstützt 25 Währungen – obwohl einige Länder möglicherweise nicht auf alle Tools und Funktionen von PayPal zugreifen können. PayPal macht es wirklich einfach, egal wo dein Unternehmen registriert ist, ein Konto zu eröffnen und sofort mit der Annahme von Zahlungen zu beginnen.

Stripe hingegen ist nur in 26 Ländern erhältlich. Dies allein könnte für einige Unternehmen ein K.O. Kriterium sein. Stripe bietet jedoch eine Lösung an: Unabhängig davon, in welchem Land du ansässig bist, kannst du mit Atlas ganz einfach eine US-Firma gründen, ein US-Bankkonto einrichten und anfangen, Zahlungen über Stripe zu erhalten.

In punkto Währungsunterstützung hat Stripe die Nase vorn. Stripe unterstützt über 135 Währungen.

Insgesamt müssen wir PayPal hier einen leichten Vorsprung zugestehen, da die unterstützten Länder wichtiger sein werden als die Währungen. Grund dafür ist, dass es PayPal schon seit längerem gibt, während Stripe noch einen Rückstand bei der Unterstützung neuer Länder aufzuholen hat.

Gewinner: PayPal 🏆

Wenn du ein in den USA ansässiges Unternehmen bist, würde Stripe leicht die Trophäe gewinnen.

Kundeservice

Wenn dein Lebensunterhalt auf dem Spiel steht, benötigst du ein Payment Gateway, das dir im Zweifelsfall sofort Unterstützung bietet.

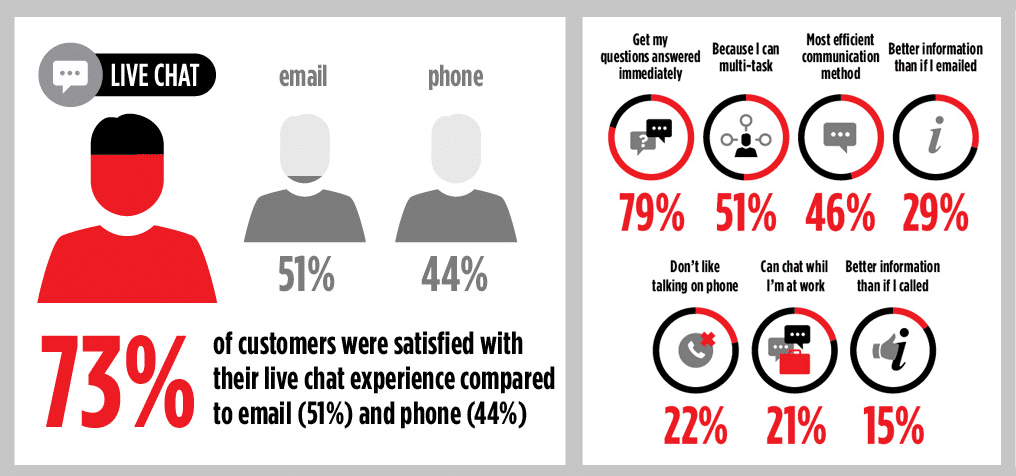

Bis vor kurzem hätte sich Stripe hier geschlagen geben müssen. Vertraue uns, wir hatten in den ersten Tagen unseren eigenen fairen Anteil an Problemen mit Stripe. Seit Juli 2018 bieten sie jedoch 24/7 Support per Telefon und Live-Chat an. Ebenso steht dir über #stripe ein IRC-Kanal auf Freenode zur Verfügung.

Ein großer Trumpf für Stripe: Nach Angaben von Invesp sind 73% der Kunden mit dem Live-Chat zufriedener. Das haben wir auch aus erster Hand selbst gesehen. Bei Kinsta bieten wir 24/7 Live-Chat über unser MyKinsta Dashboard an.

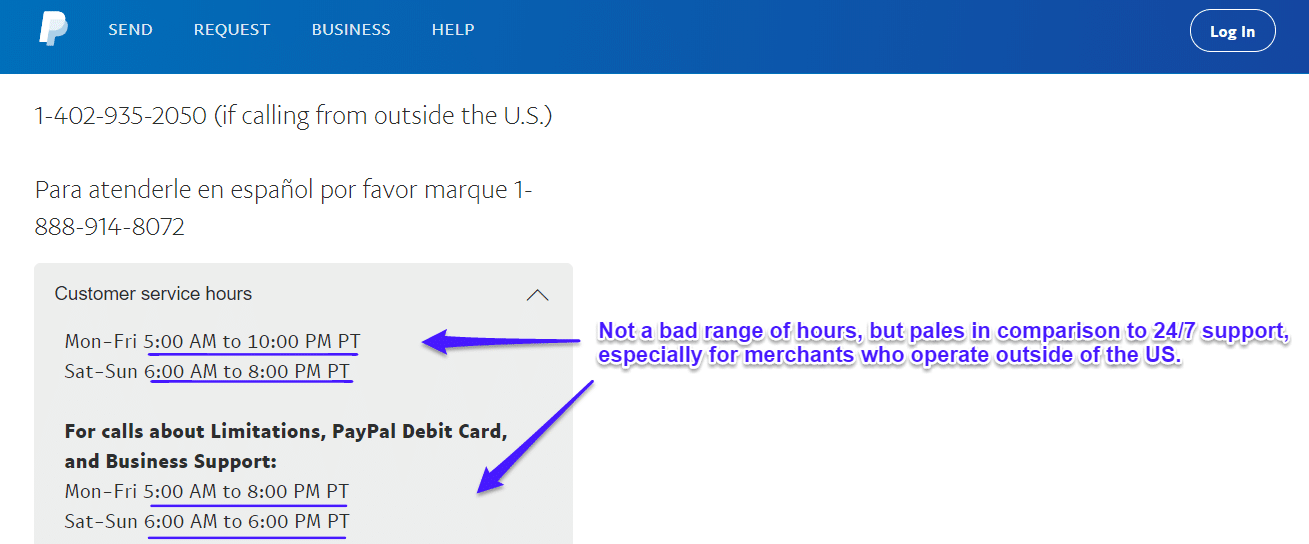

Leider ist PayPal derzeit nicht in der Lage, diese Supportstufe zu übertreffen oder gar nur zu erfüllen. Derzeit stehen dir unter anderem telefonischer Support, Fragen über das PayPal Forum oder per E-Mail zur Verfügung. Hier findest du die verfügbaren Support-Kanäle.

PayPal bietet zwar ein Forum an, in dem Community-Mitglieder vermutlich jederzeit verfügbar sind. Dennoch ist es nicht vergleichbar mit der Möglichkeit sofort Unterstützung von offizieller Seite zu erhalten, was PayPal selbst in einem Disclaimer von vornherein bestätigt, wenn du auf die PayPal Community-Seite zugreifst. Daher sollten die dort enthaltenen Informationen mit einem gesunden Maß an Skepsis aufgenommen werden.

Auch PayPal’s Telefonzeiten sind nicht vergleichbar mit dem 24/7-Support von Stripe.

Wenn es um die Kundenbetreuung geht, ist unser Sieger wieder einmal Stripe.

Gewinner: Stripe 🏆

Leider kann ihr Vorsprung in unserer nächsten Kategorie ins Wanken geraten.

Zahlungsplan

Hochpreisige Produkte haben ein fundamentales Problem: Sie haben einen deutlich kleineren Kundenstamm.

Eine Möglichkeit, das zu umgehen, ist das Anbieten von Zahlungsplänen. Zahlungspläne eröffnen neue Möglichkeiten für E-Commerce Kunden, die deine Produkte wünschen, aber möglicherweise nicht in der Lage sind, die Kosten auf einen Schlag zu bezahlen.

Der E-Commerce-Schmuckhändler Vrai & Oro demonstrierte die Leistungsfähigkeit von Zahlungsplänen, als er Kunden die Ratenzahlung ermöglichte und einen Jahresumsatz von 2.000.000$ erzielte.

Zulily nutzt dies auch für seine teureren Angebote, wie beispielsweise für diesen KitchenAid Standmixer.

Zahlungspläne sind definitiv von Vorteil für einen Onlinehändler mit hochpreisigem Inventar (oder wenn er in diese Art von Inventar wechseln möchte). Es ist also von Vorteil, wenn das Payment Gateways des Händlers die Einrichtung eines solchen erleichtert.

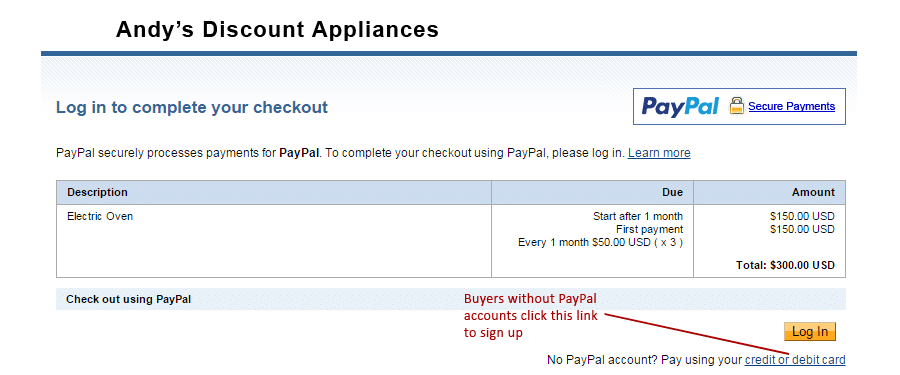

PayPal trägt dafür Sorge mit einer Menge Dokumentation über die Einrichtung des Bestellvorgangs und der Schaltflächen für die Erstellung eines Ratenplans.

Stripe hingegen bietet das seinen Kunden nicht. Die Einrichtung eines Zahlungsplans über Stripe erfordert einen komplizierten Umweg über ihr “Abonnement” System: arbeitsfähig, aber nicht annähernd so einfach oder nahtlos wie mit PayPal. Du wirst höchstwahrscheinlich einen Entwickler oder ein spezielles Plugin benötigen, welches dies unterstützt, damit es richtig funktioniert.

Obwohl Stripe derzeit an der Implementierung eines solchen Features arbeitet, verlieren sie diese Runde deutlich an PayPal.

Gewinner: PayPal 🏆

Apropos Zahlungen: Die Wahl des Payment Gateways kann die Zahlungsmöglichkeiten deiner Kunden erheblich einschränken. Wer bietet die geringsten Einschränkungen?

Akzeptierte Zahlungsmethoden

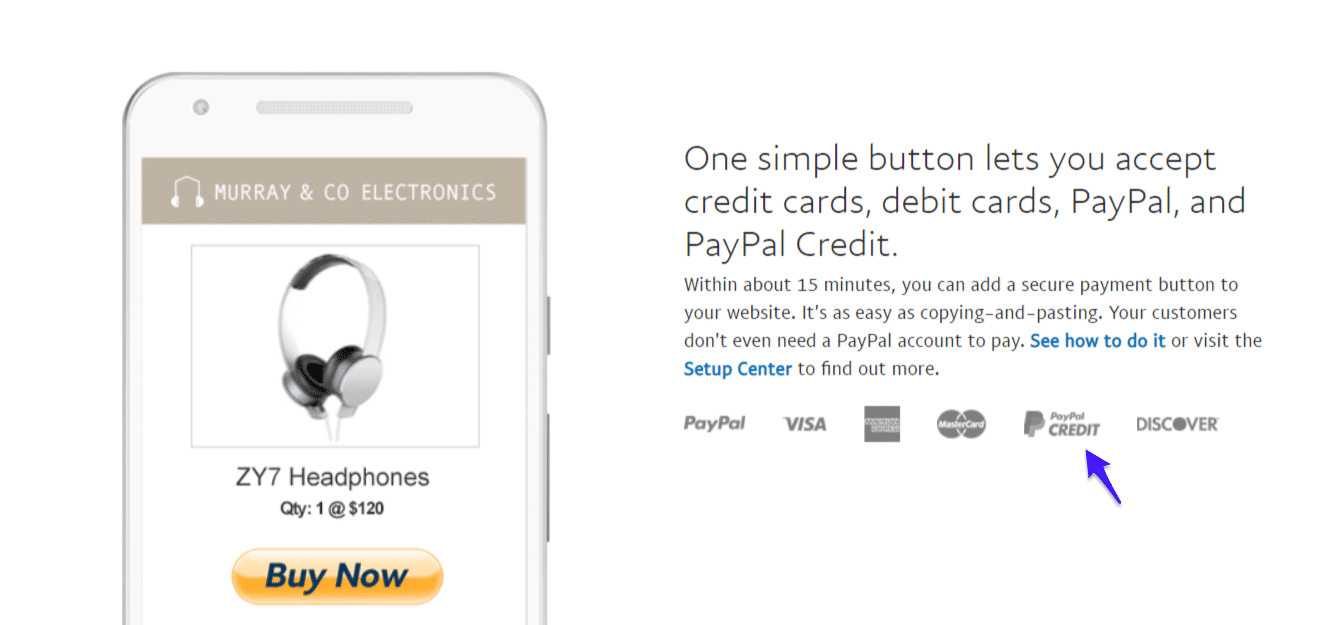

Mit PayPal kannst du neben jeder gängigen Kreditkarte, jeder Zahlungsmethode, die PayPal-Benutzer speichern können (einschließlich eChecks) auch PayPal-Guthaben akzeptieren. Gerade letzteres macht es schwierig in dieser Rubrik einen klaren Sieger zu ernennen.

PayPal Credit, eine virtuelle Kreditlinie der Synchrony Bank, steht jedem PayPal-Kunden zur Verfügung, der in den USA ansässig ist. (Zusätzliche Bestimmungen verlangen, dass die Benutzer über 18 Jahre alt sind. Das ist Teil der grundlegenden Benutzerrichtlinien von PayPal; sehr zum Leidwesen vieler Unternehmer.)

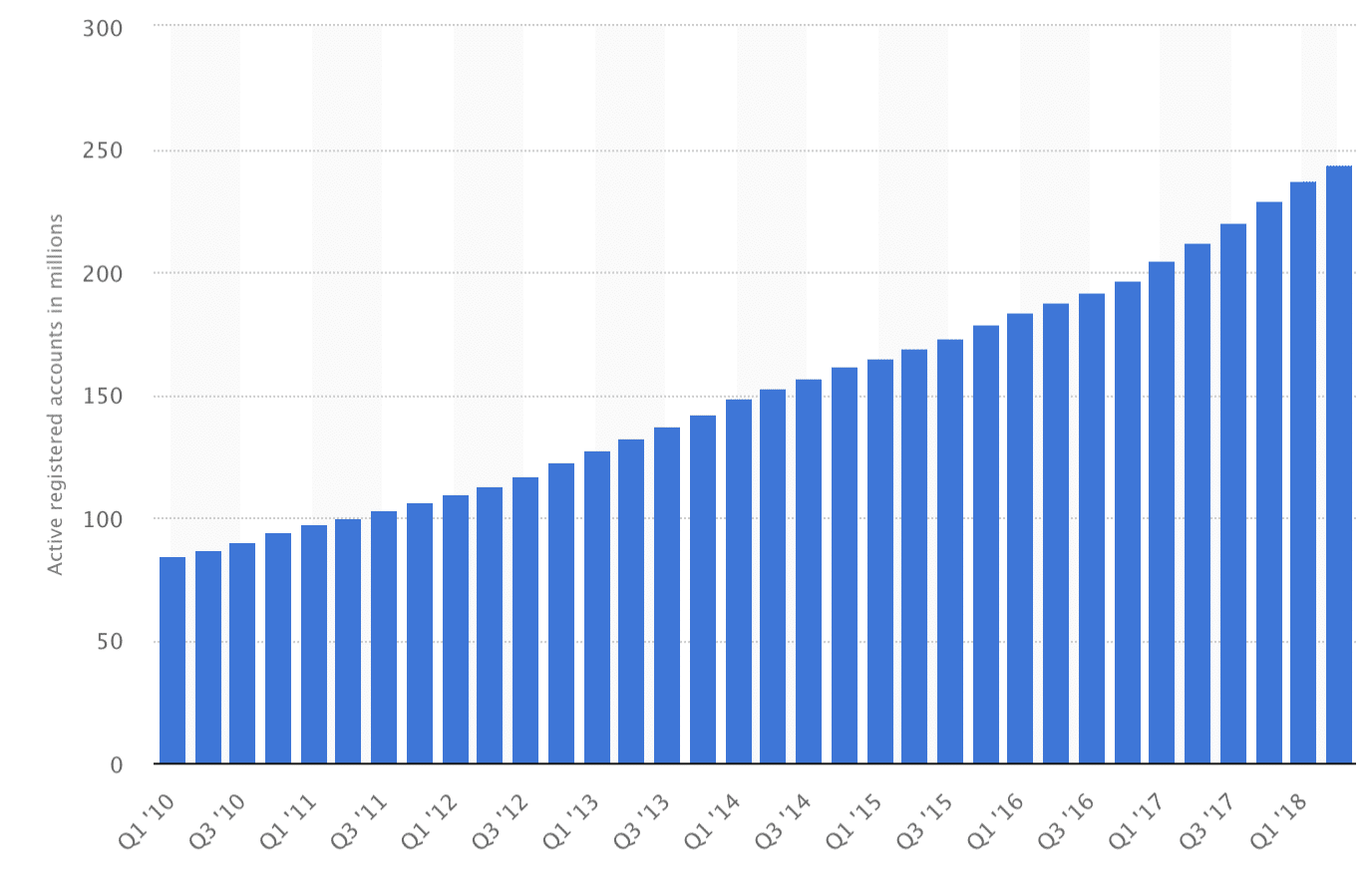

Diese Kreditlinie steht exklusiv für PayPal Kunden zur Verfügung. PayPal hat im zweiten Quartal 2018 die 244.000.000 Marke für aktive registrierte Kundenkonten erreicht. Das ermöglicht dir potenzielle Kunden über PayPal’s exklusive Kreditlinie zu erreichen.

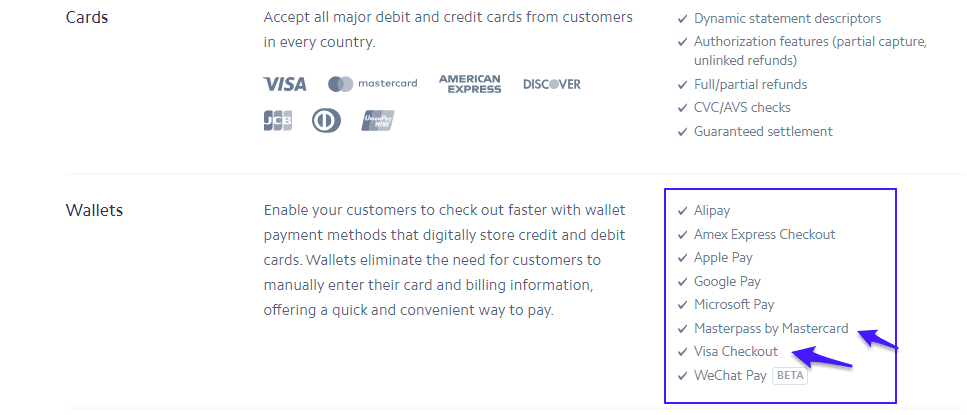

Das sollte man im Hinterkopf behalten, wenn man es mit Stripe vergleicht, welches weitaus mehr Zahlungsmethoden akzeptiert. Stripe akzeptiert alle gängigen Debit- und Kreditkarten, sowie folgende Wallets: Alipay, Amex Express Checkout, Apple Pay, Google Pay, Microsoft Pay, Masterpass mit Mastercard, Visa Checkout und WeChat.

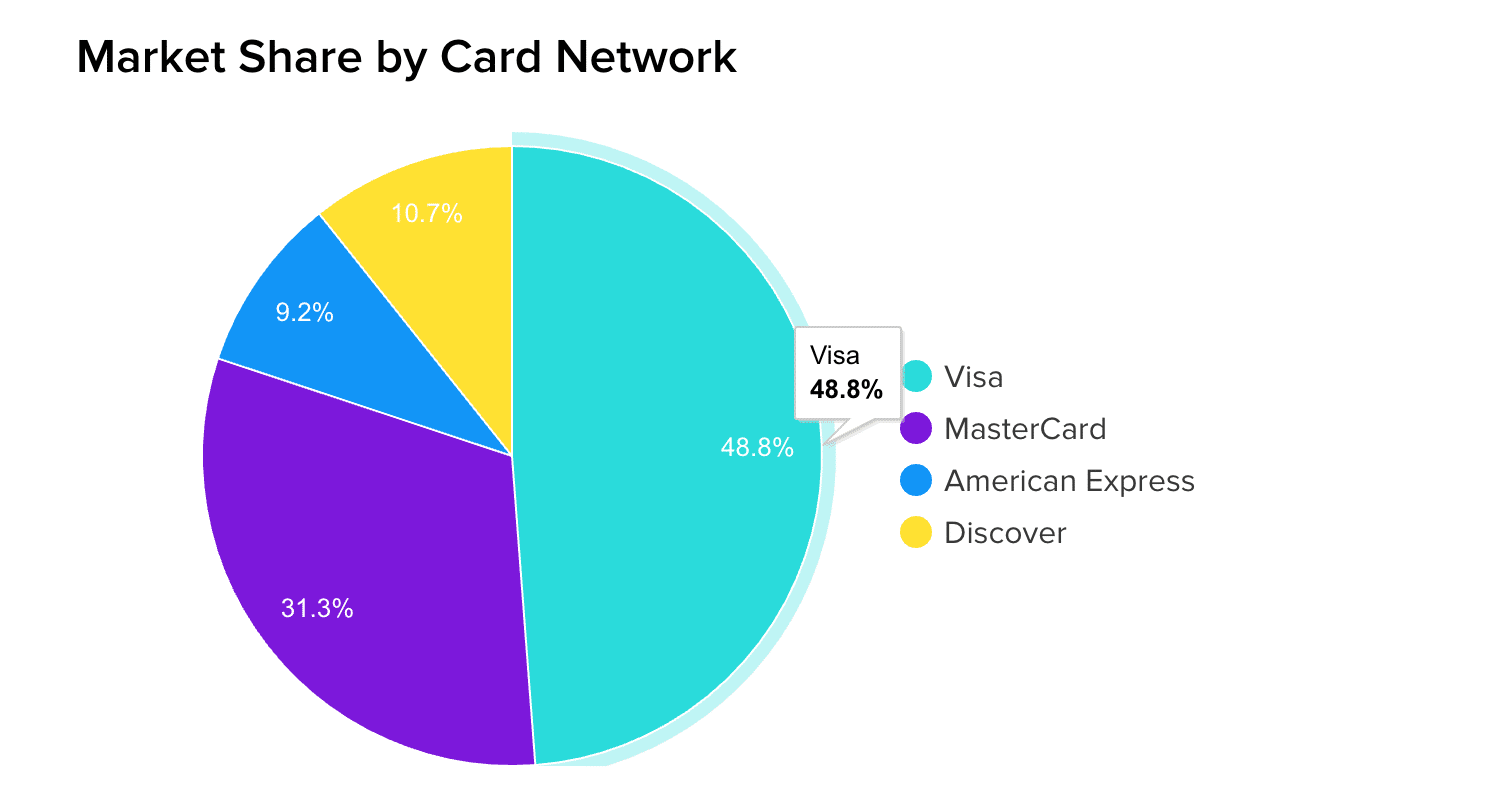

Obwohl alle diese Wallets (und zusätzliche Kartenanbieter) erwähnenswert sind, sind die wichtigsten Nennungen unter ihnen Visa Checkout und MasterPass von Mastercard. Warum sind diese so wichtig? Visa und Mastercard beanspruchen zusammen 80,10% des Kartenmarktes.

Die Möglichkeit, auf die Infrastruktur schon etablierter Wallets zurückgreifen zu können, ist ein entscheidender Vorteil im E-Commerce Geschäft. Falls abgeschlossen, richtig? Nicht ganz.

Gewinner: Unentschieden

Während Stripe durch die Einbeziehung von Wallets und zusätzlichen Kartennetzwerken den Sieg in dieser Kategorie für sich beansprucht, kann PayPal Credit leicht die Waage zu Gunsten von PayPal kippen, wenn sich dein Kundenstamm hauptsächlich in den USA befindet.

Checkout Experience

Wir nähern uns dem Ende unseres Vergleichs. Die beiden wichtigsten Kategorien haben wir für den Schluss aufgehoben.

Die Checkout Experience wirkt sich direkt auf die Benutzerfreundlichkeit deiner Webseite und die gesamte User Experience aus: ein Einfluss, der zu groß ist, um ihn nicht genau unter die Lupe zu nehmen.

Der Checkout Prozess von Stripe ist einfach. Dein Kunde gibt eine Kreditkartennummer ein, klickt “Bestätigen” und wird dann zu deiner Danke- oder Folgeseite weitergeleitet. Das Design und der Ablauf des Checkout Prozesses liegen ganz in deinen Händen.

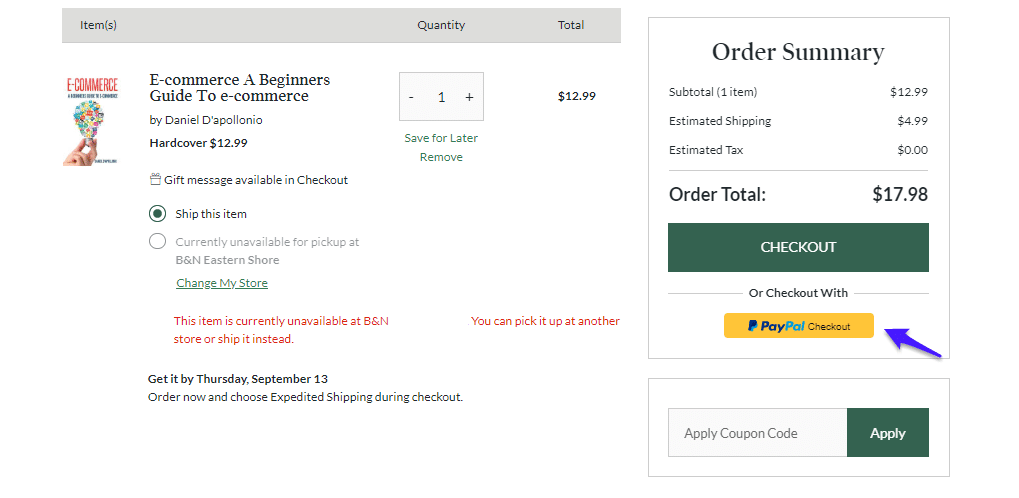

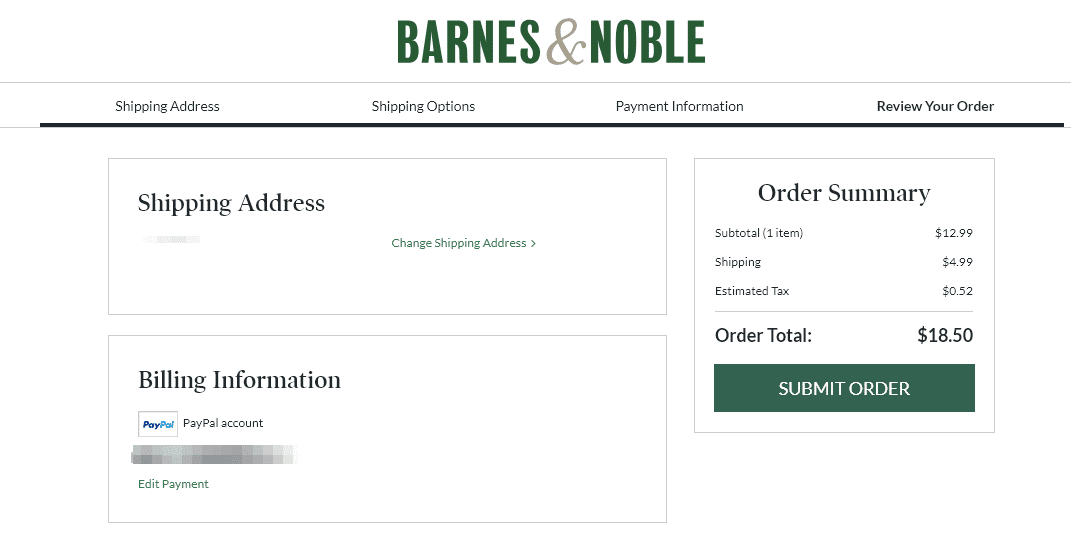

PayPal ist da etwas komplizierter. Hier ist, was ich meine: Nehmen wir an, wir wollen dieses Buch von Barnes & Noble kaufen. Nachdem wir es zu unserem Warenkorb hinzugefügt haben, gehen wir zur Kasse.

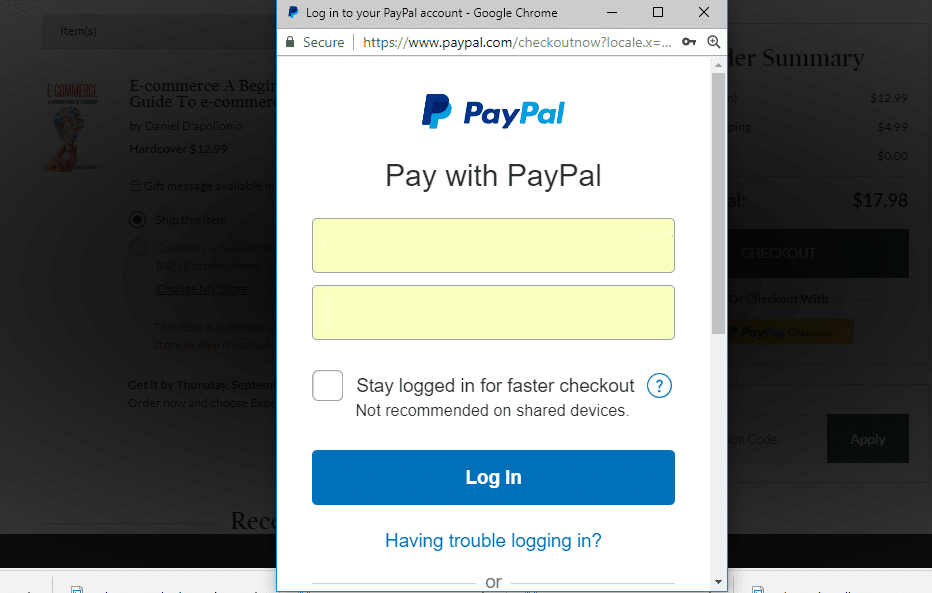

Anstatt den Checkout Prozess über die Webseite durchzuführen, klicken wir auf die PayPal Schaltfläche. Es öffnet sich ein Lightbox-Typ Pop-up, auf das wir warten müssen, bevor wir uns anmelden können. Ich erwähne das Warten, weil ich dies auf verschiedenen großen Einzelhandelsseiten ausprobiert habe, und einige von ihnen brauchten mehr als zehn Sekunden, um das neue Fenster zu laden. Barnes & Noble war mit Abstand die schnellste Seite.

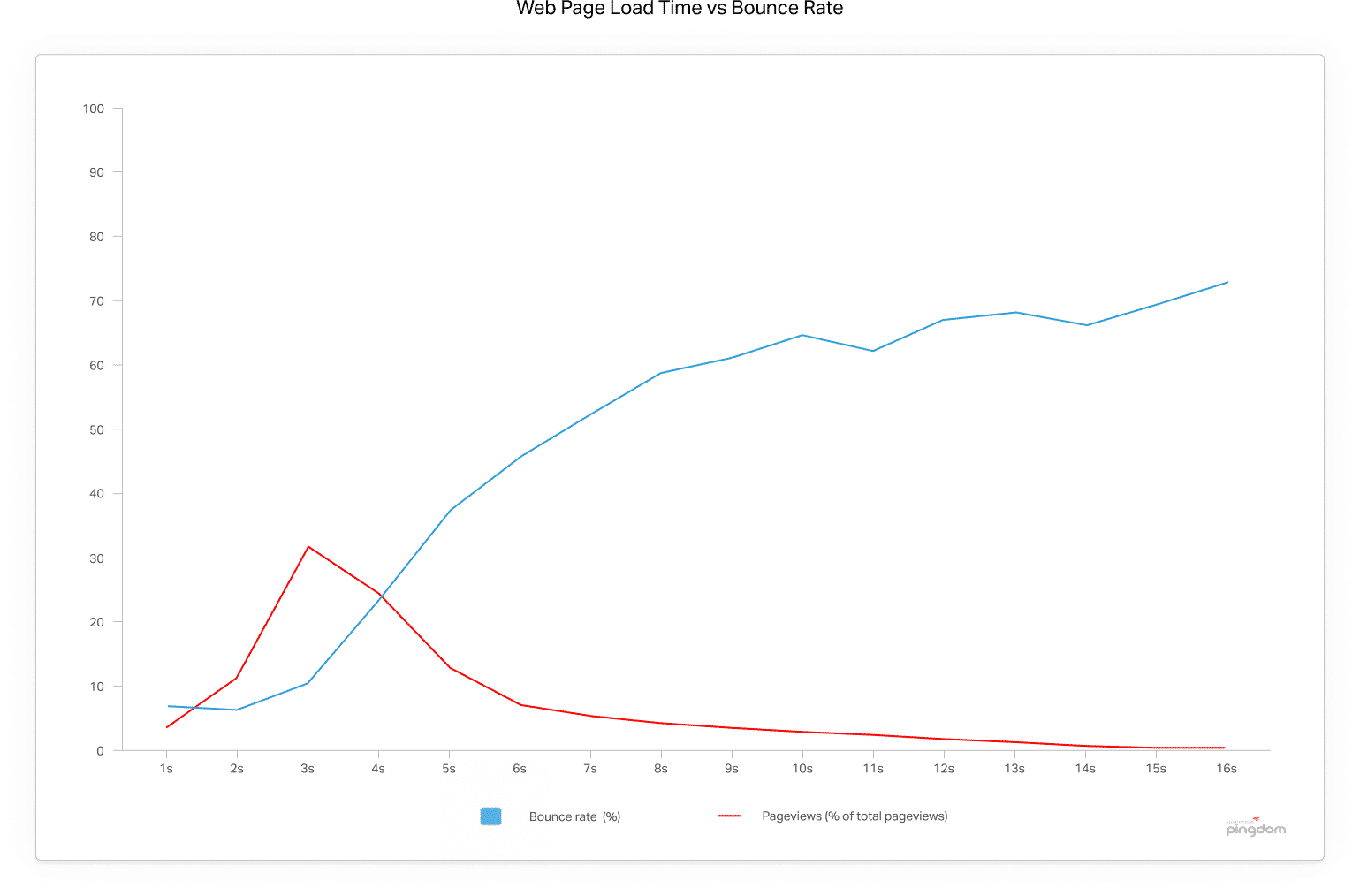

Die Auswirkungen zusätzlicher Ladezeiten sind bei der Bewertung des Checkout Prozesses zu berücksichtigen: Kunden sind besonders ungeduldig. Einfach ausgedrückt, je länger das Laden einer Seite dauert, desto höher ist die Rate der abgebrochenen Einkaufsvorgänge. In der Regel bleibt dir nicht viel Spielraum, da Kunden im Browser häufig über mehrere Seiten gleichzeitig nach einem bestimmten Produkt suchen.

Wenn das Laden einer Seite die Drei-Sekunden-Marke überschreitet, sinken sogar deine Seitenaufrufe. Die zusätzliche Ladezeit zwischen zwei Seiten könnte also dazu führen, dass deine Warenkorb/abgeschlossener Kauf Konvertierung völlig zerstört wird.

Um zu unserem Checkout Prozess zurückzukehren: Sobald die Seite einmal geladen hat, erhalten wir von PayPal den Auftrag uns anzumelden. Der Bildschirm kann übersprungen werden, wenn der Benutzer sich dafür entscheidet, dauerhaft angemeldet zu bleiben.

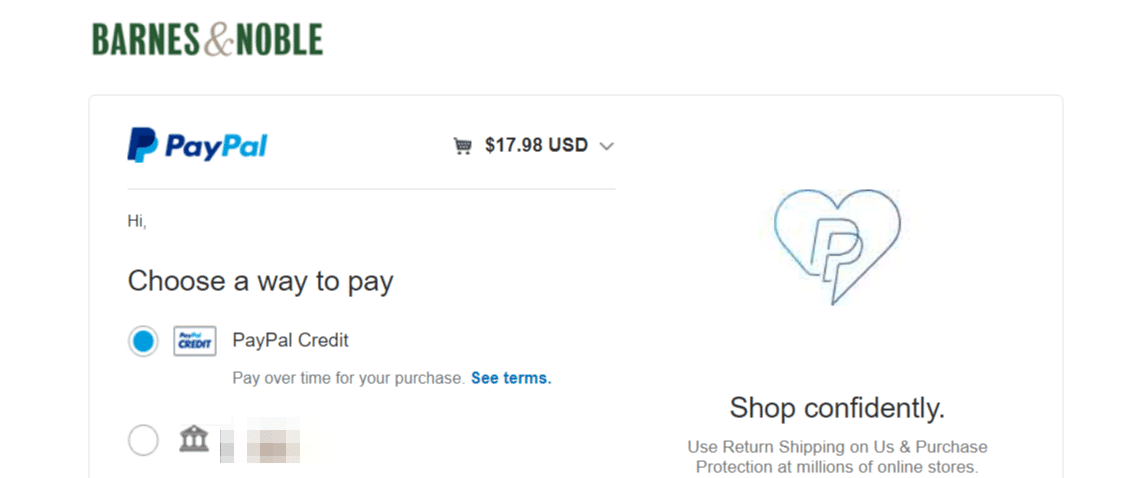

Vor dem nächsten Schritt werden wir dann von PayPal aufgefordert eine Zahlungsmethode auszuwählen.

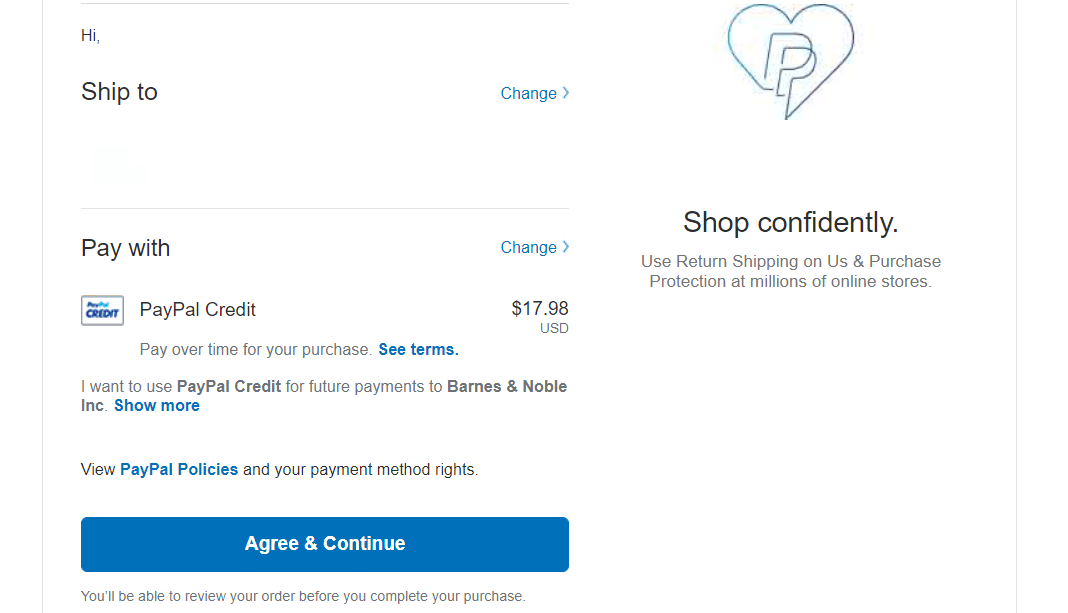

Nachdem wir die “Weiter” Schaltfläche betätigt haben, sind wir aber immer noch nicht fertig. Ein weiterer Klick auf die “Akzeptieren & Weiter” Schaltfläche ist nötig um zurück auf die Checkout Seite zu gelangen.

Zurück auf der Checkout Seite sind wir aber immer noch nicht mit unserer Bestellung fertig.

Alles in allem hat PayPal unserem Prozess fünf zusätzliche Klicks hinzugefügt, während wir unter anderem von der Checkout Seite weggeleitet wurden. Dies kann jedoch, je nachdem, wie du PayPal konfiguriert hast und welche Zahlungsarten du akzeptierst, variieren. PayPal bietet zusätzliche Lösungen und Integrationen, die es beispielsweise erlauben Kreditkarten direkt von deiner Webseite aus zu akzeptieren.

Obwohl diese zusätzlichen Schritte zugegebenermaßen klein sind und nicht nach viel aussehen mögen, gibt es eine Menge an wissenschaftlichen Beweisen, die darauf hindeuten, dass diese dein Ergebnis erheblich beeinflussen können.

Untersuchungen haben ergeben, dass, je weniger Faktoren ein Kunde beachten muss, wenn er eine Entscheidung treffen muss, desto wahrscheinlicher ist es, dass er diese Entscheidung schlussendlich auch trifft (auch bekannt unter Hick’s Gesetz). Das bedeutet, je mehr Schritte ein Kunde insgesamt durchlaufen muss, desto wahrscheinlicher ist es, dass du am Ende einen verlassenen Einkaufswagen vorfindest.

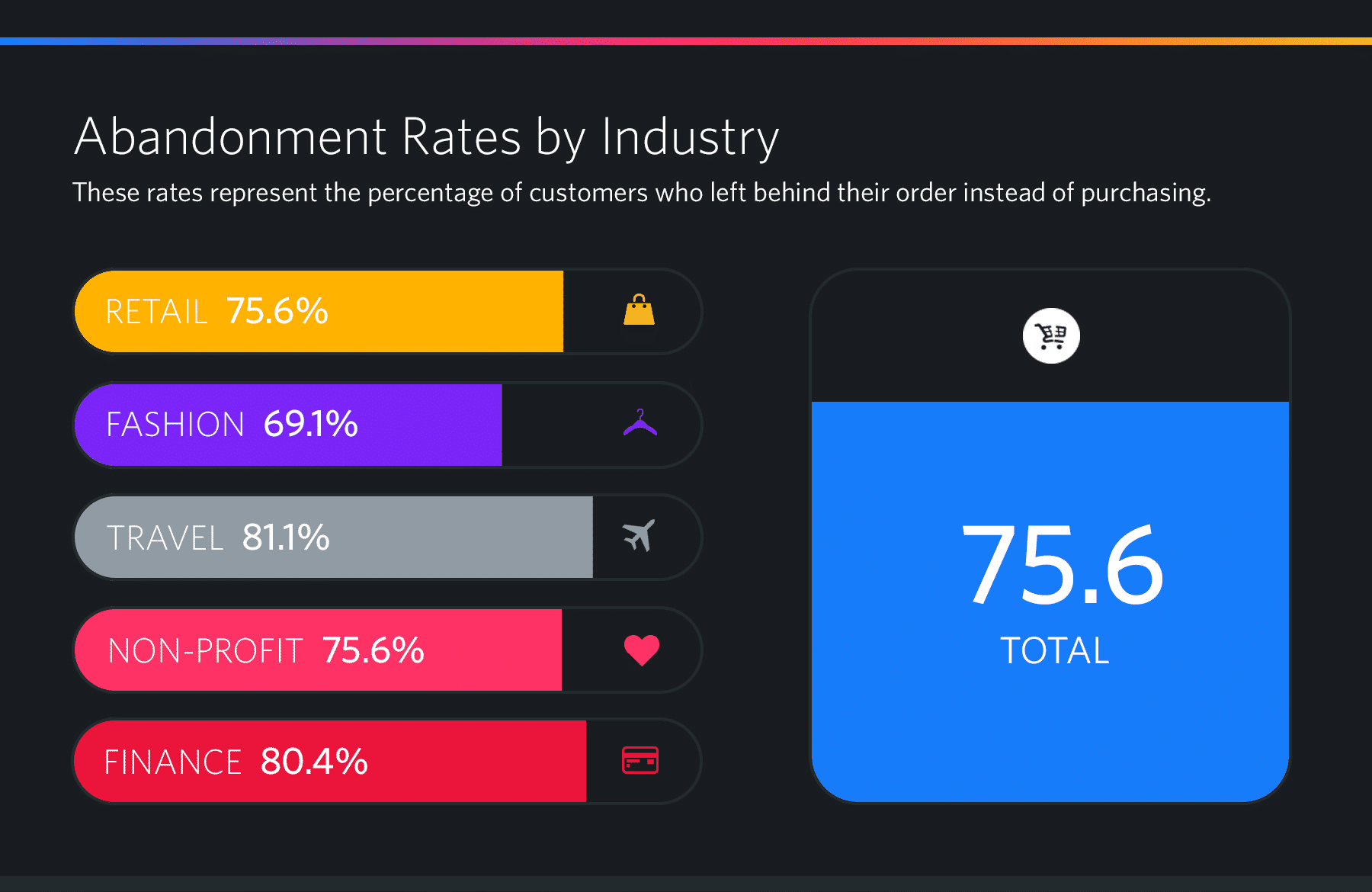

Branchenübergreifend werden insgesamt über 75% der Einkaufswagen zurückgelassen. Somit lohnt es sich, alles zu tun – oder in diesem Fall zu vermeiden – um einen Einkaufswagen zu retten.

Obwohl PayPal für deine Webseite Checkout Lösungen anbietet, hängt dies von den von dir akzeptierten Zahlungen und der Art deines PayPal-Kontos ab. Daher geben wir Stripe hier einen leichten Vorteil, da der Checkout mit Stripe von Beginn an nahtlos und einfach war.

Gewinner: Stripe 🏆

OK, es gibt eine letzte Kategorie, in der sich die beiden Payment Gateways messen müssen, und für einen WordPress-Benutzer ist es die wichtigste von allen.

Integration

WordPress-Benutzer lieben ein gutes Plugin, und wir bei Kinsta sind da keine Ausnahme. Lass uns zunächst über WooCommerce sprechen. Unabhängig davon für welches Payment Gateway du dich entscheidest – Du bist auf der sicheren Seite.

Auch Easy Digital Downloads hat alle bekannten Payment Gateway Erweiterungen.

Aber was ist mit anderen Softwaretypen? Während deine eCommerce Software dein Hauptanliegen sein sollte, ist CRM Software genauso wichtig für ein gut geöltes Geschäft. Immerhin kann eine CRM-Software die Conversion-Raten um 300% erhöhen und die Produktivität um 50% verbessern.

Arbeitest du mit einem CRM? Erhöht definitiv die Wichtigkeit eines Payment Gateways. Ein Feature, bei der PayPal leider noch den ein oder anderen Mangel aufweist.

Stripe hingegen glänzt mit Partnerschaften mit HubSpot und Agile CRM. Beide sind regelmäßig in den Top-Five-Listen für die besten verfügbaren kostenlosen CRM-Suiten zu finden.

Aufgrund ihrer viel breiteren Partnervielfalt – sowohl für WordPress, CRMs als auch darüber hinaus – sind wir für diesen Vergleich erneut zu der Schlussfolgerung gekommen.

Gewinner: Stripe 🏆

Nun, wo führt uns das im Großen und Ganzen hin?

Der finale Sieger

Während beide Payment Gateways Händlern viele Expansionsmöglichkeiten bieten, konnte Stripe aufgrund der erhöhten Benutzerfreundlichkeit beim Checkout, Kundensupport, einfacherer Gebührenstruktur und Integrationen konsequent – wenn auch nur knapp – Siege gegenüber PayPal einfahren.

Wenn du also unschlüssig bist, welches Payment Gateway du verwenden sollest, stelle dir die folgende Frage:

- Planst du, viele Mikrotransaktionen durchzuführen (Beträge kleiner als $10.00)? Wenn ja, dann entscheiden dich für PayPal.

- Sind Zahlungspläne ein Kriterium für dich? In diesem Fall solltest du auch PayPal nutzen.

Ansonsten ist Stripe die erste Wahl für E-Commerce-Shops, und es ist super einfach, es auf WordPress einzurichten.

Wenn du dich in einem Land befindest, in dem weder Stripe noch PayPal unterstützt wird (es gibt einige, die in diese Kategorie fallen), empfehlen wir dir, das du dir 2Checkout genauer anschaust.

Zusammenfassung

Die Wahl des Payment Gateways ist eine der wichtigsten Entscheidungen, die du als E-Commerce-Besitzer treffen wirst. Obwohl es möglich ist, mehrere Gateways zu betreiben, ist es für kleinere Unternehmen nicht empfehlenswert. Denn mit doppelt so vielen Payment Gateways kommen doppelt so viele Katastrophen in Frage. Obwohl, falls es dir gelingen sollte, natürlich mehr Möglichkeiten bietet! 🤘

Wenn du also größentechnisch am unteren Ende der Skala bist, musst du dich entscheiden. PayPal und Stripe sind die zwei größten Wettbewerber auf dem Markt. In punkto Transaktionsgebühren schlägt PayPal Stripe bei Mikrotransaktionen, während für „durchschnittliche“ Transaktionen die Gebühren der Payment Gateways ausgeglichen sind. Stripe übernimmt jedoch die Führung bei internationalen Transaktionen, was ihnen einen knappen Sieg in dieser Kategorie beschert.

Erstattungen und Rückbuchungen sind ein wenig verwirrend, um zwischen den beiden zu entscheiden, da sowohl PayPal als auch Stripe unterschiedliche Begriffe verwenden. Stripe erwies sich letztendlich als siegreich aufgrund seiner Einfachheit.

Auch die Verfügbarkeit des Kundensupports war ein Kriterium. Aufgrund der kürzlich erfolgten Aufnahme eines 24/7 Live-Chat und Telefonsupport kann Stripe erneut die Dominanz behaupten. Dieser Trend setzte sich bei akzeptierten Zahlungen, Checkout Experience und Integration fort.

Insgesamt kommen wir aufgrund seiner überwältigenden Einfachheit und Leistung bei unseren Kennzahlen zu dem Schluss, dass Stripe das Payment Gateway der Wahl für Ihr E-Commerce-Unternehmen ist.