En el mundo altamente competitivo de las herramientas de pago online, se enfrentan dos empresas: Stripe, líder del sector, y Adyen, una plataforma emergente.

Ambas ofrecen funciones innovadoras para ayudar a las empresas a aceptar pagos de clientes de todo el mundo.

Stripe es ideal para empresas de todos los tamaños y ofrece un proceso de pago personalizable y herramientas API avanzadas. Adyen es más adecuada para grandes empresas online y físicas que necesitan una solución de pago multicanal.

En este artículo se comparan las características más destacadas, la facilidad de uso, los precios, las comisiones por transacción y los costes de instalación de ambas empresas. Así podrás sopesar los pros y los contras y decidir cuál te conviene más.

Stripe vs Adyen: Comparativa Rápida

| Stripe | Adyen | |

| Ideal para |

|

|

| Tarifas |

|

|

| Métodos de pago aceptados |

|

|

| Características especiales |

|

|

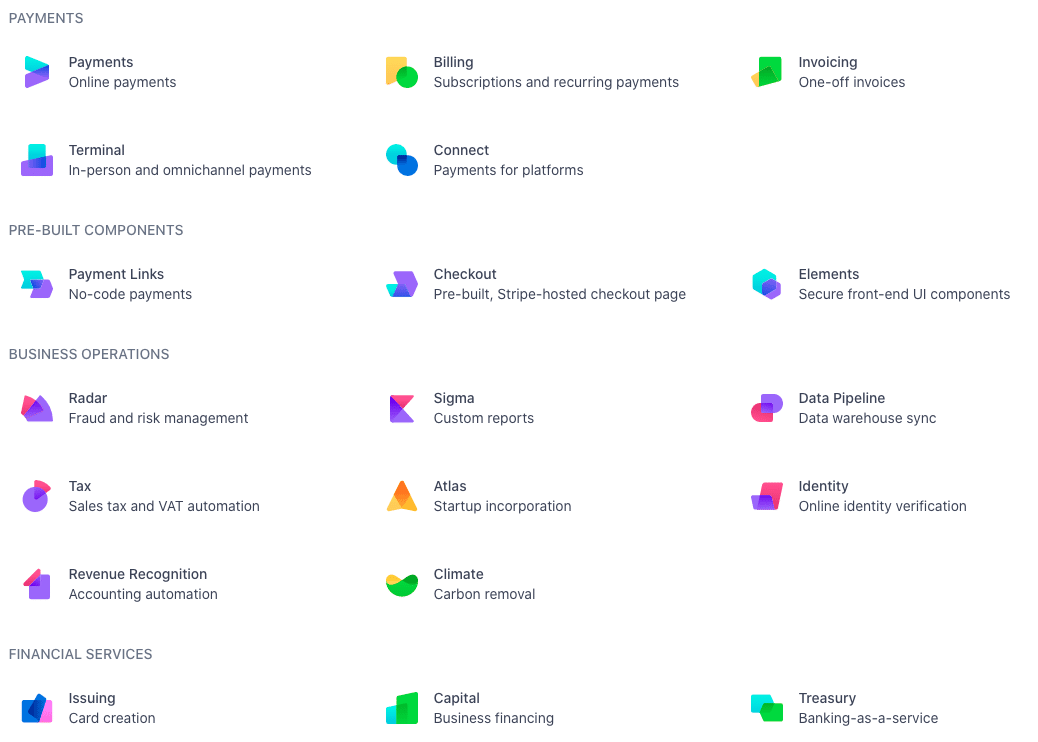

Características Destacadas: ¿Qué Hacen Stripe y Adyen?

Stripe y Adyen son dos herramientas populares de procesamiento de pagos que ofrecen a las empresas una amplia gama de funciones y ventajas para ayudarles a aceptar pagos y gestionar sus finanzas. Estas son algunas de las características destacables de cada herramienta:

Características de Stripe

Stripe es conocida por su alcance global y su capacidad para aceptar pagos en varias divisas.

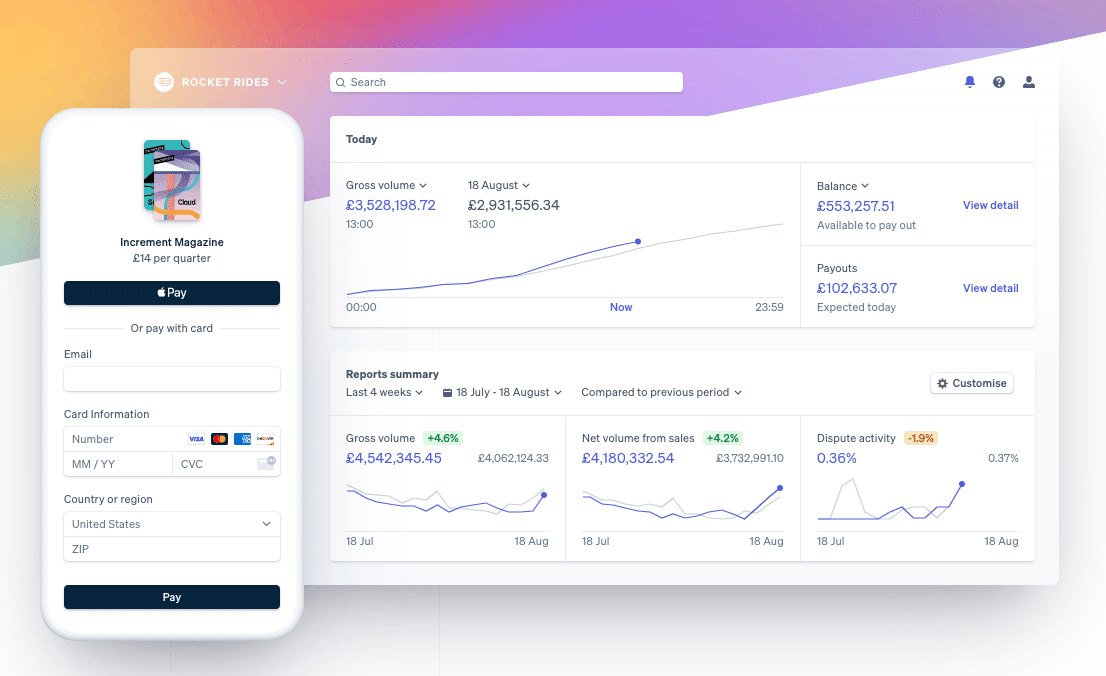

Con Stripe, las empresas pueden configurar y gestionar fácilmente varios modelos de suscripción y personalizar su experiencia de pago con páginas de pago prediseñadas.

Stripe también ofrece una plataforma de facturación y una funcionalidad flexible de facturación recurrente, que permite a las empresas gestionar su contabilidad con facilidad.

Stripe dispone de una buena cantidad de herramientas útiles para sus usuarios. Stripe Terminal permite a las empresas aceptar pagos en persona, mientras que Stripe Atlas ayuda a las startups a crear una empresa. Stripe Radar es una herramienta para la detección de fraudes, y Stripe Instant Payouts proporciona a las empresas acceso a sus fondos casi al instante.

Stripe también ofrece una función de donaciones e informes automatizados avanzados, así como cientos de integraciones con otras herramientas.

Características de Adyen

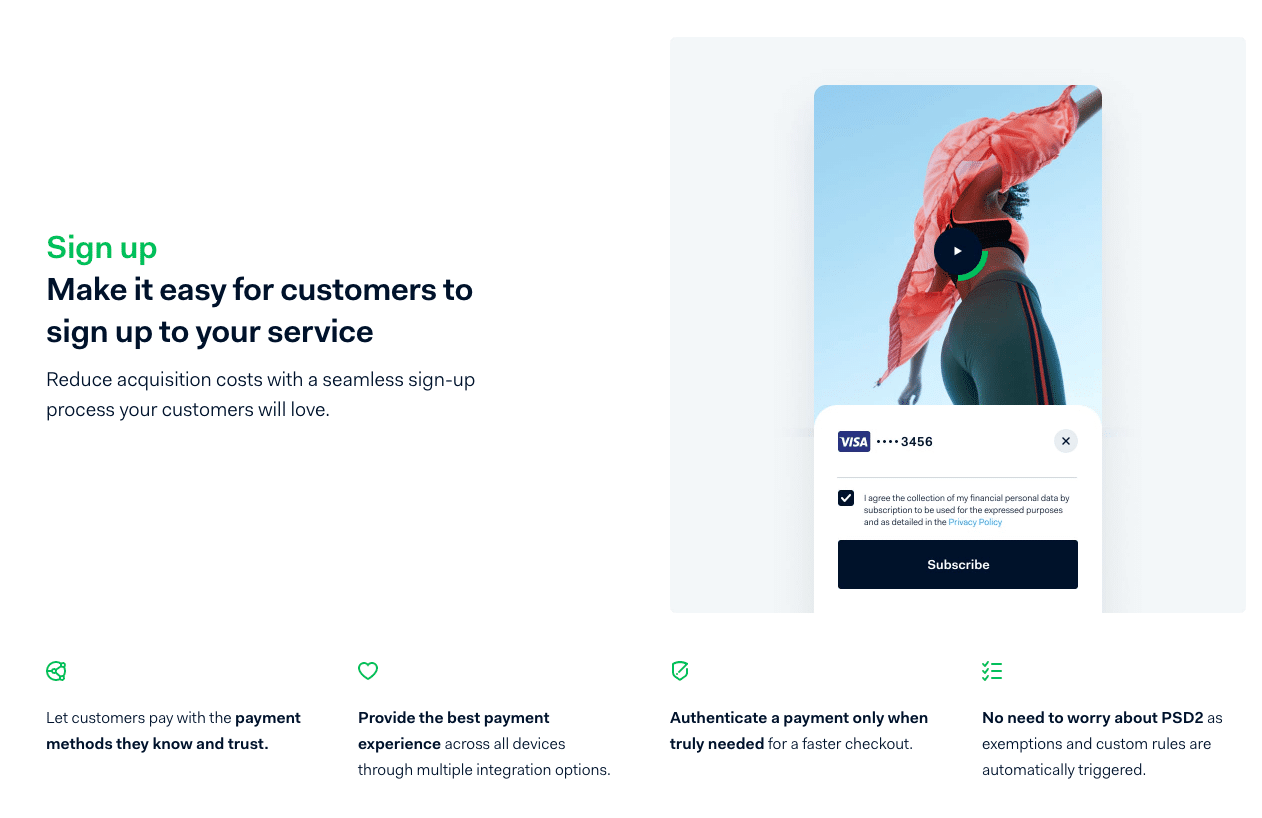

Adyen también acepta pagos globales en varias divisas, con acceso a muchos métodos de pago europeos.

Adyen es fácil de configurar y se centra en los pagos omnicanal para la venta multicanal.

La plataforma proporciona a las empresas funcionalidad de facturación recurrente y opciones para descuentos y promociones.

Adyen también ofrece flujos de pago personalizables y puede integrarse en varios canales de venta para facilitar los pagos.

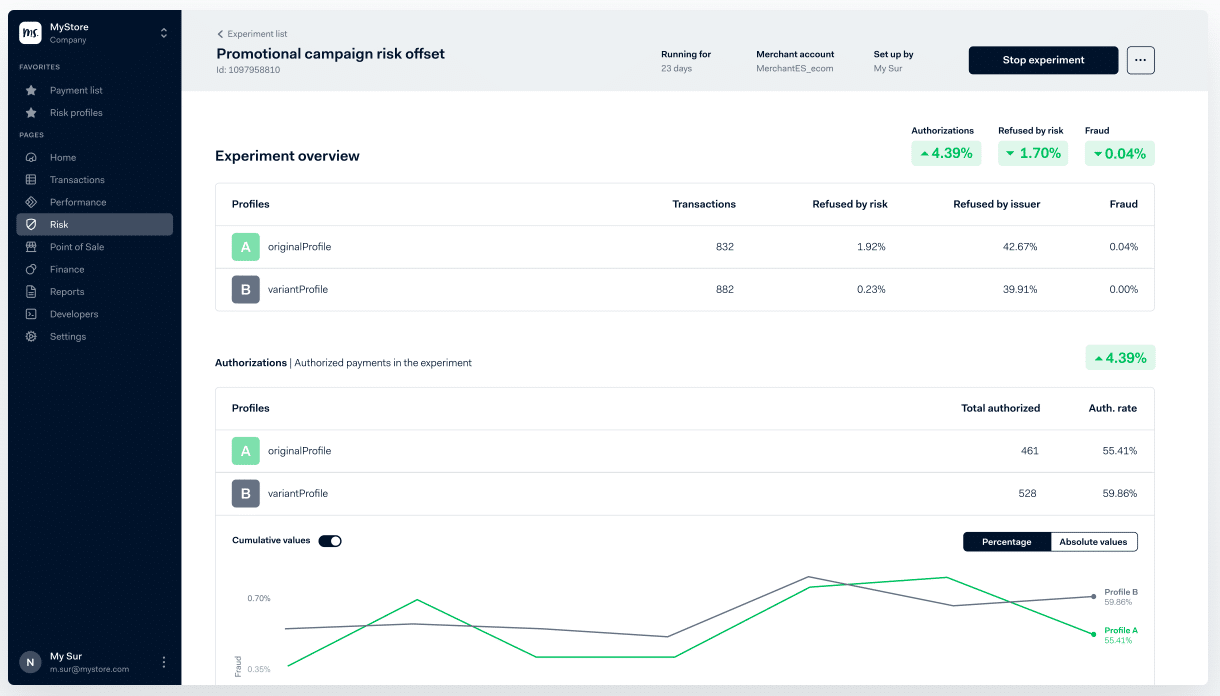

Las herramientas de detección de fraude y la autenticación inteligente ayudan a las empresas a garantizar transacciones seguras, mientras que las herramientas de optimización de ingresos y los análisis avanzados ayudan a las empresas a tomar decisiones basadas en datos.

Adyen también ofrece más de 100 socios con los que integrarse.

Sin embargo, a diferencia de Stripe, donde basta con registrarse, las cuentas de vendedor individuales de Adyen se conceden a través de un proceso de solicitud.

Cuota de Mercado de Stripe vs Adyen

En general, Stripe es más conocido que Adyen.

Una comparativa de valoración de Stripe vs Adyen muestra que Stripe tiene el 20% de la cuota de mercado, mientras que Adyen sólo tiene el 11%.

Dicho esto, Adyen tiende a tener una mayor cuota de mercado en Europa del Este, el sur de Asia y Sudamérica, mientras que Stripe es la opción preferida en Europa Occidental y Norteamérica.

Facilidad de Configuración y Facilidad de Uso

Configurar una pasarela de pago para tu solución de comercio electrónico es un paso crucial para aceptar pagos online. Tanto Stripe como Adyen son relativamente fáciles de usar, pero la complejidad depende sobre todo de para qué pienses utilizar estas herramientas.

Stripe es conocida por su sencilla incorporación y no tiene costes de configuración.

La complejidad de uso depende de tu modelo de negocio. La plataforma es sencilla para modelos básicos, pero también ofrece una lógica de facturación compleja para negocios más complicados.

Stripe ofrece páginas de pago prediseñadas para quienes no tienen conocimientos de desarrollo y funciones de pago personalizadas para usuarios expertos en tecnología. Stripe Elements facilita la configuración de una página de pago con validación en tiempo real, y añadirla a tu sitio web es tan sencillo como pegar una línea de JavaScript. Para quienes utilicen WordPress, es necesario instalar un plugin.

Stripe también proporciona un panel de control intuitivo que facilita el seguimiento de los pagos y la creación de informes. La integración de herramientas también es sencilla y te ayuda a mejorar los flujos de trabajo y aprovechar las analíticas.

Adyen tampoco cobra cuotas de alta, pero el proceso de solicitud es engorroso. Las empresas deben utilizar una cuenta de prueba y demostrar sus capacidades antes de ser aprobadas. Como no ofrece un sistema de autoservicio, Adyen no es ideal para las pequeñas empresas, ya que requiere largas conversaciones con un representante de ventas.

Sin embargo, el panel de Adyen es intuitivo, y las empresas pueden añadir fácilmente marcas personalizadas al proceso de pago. La herramienta también proporciona integraciones de terceros fáciles de usar para configurar pagos en múltiples plataformas.

Precios, Comisiones por Transacción y Costes de Configuración

Al elegir un procesador de pagos, es fundamental conocer la estructura de tarifas.

Stripe y Adyen ofrecen modelos de precios de pago por uso sin cuotas mensuales y opciones para soluciones de punto de venta.

En esta sección, examinaremos más de cerca sus estructuras de tarifas. Echa un vistazo a la siguiente tabla para compararlas.

| Stripe | Adyen | |

| Coste de establecimiento |

|

|

| Coste mensual |

|

|

| Comisiones por transacción |

|

|

| Comisiones internacionales |

|

|

| Conversión de divisas |

|

|

| Coste del hardware |

|

|

Tasas por Disputas y Devoluciones

Desde un punto de vista empresarial, gestionar las devoluciones de cargo y las disputas es una parte fundamental de la gestión de riesgos.

Stripe cobra 15 $ por devolución de cargo o disputa, mientras que Adyen cobra entre 5 y 100 $ por devolución de cargo.

Ambas plataformas ofrecen herramientas adicionales, como Stripe Chargeback Protection y RevenueProtect de Adyen, para ayudar a agilizar la gestión de disputas.

Tarifas de Reembolso

Cuando se trata de procesar reembolsos, tanto Stripe como Adyen ofrecen la opción de reembolsos totales o parciales.

Stripe te permite retirar los fondos para un reembolso de tu saldo de Stripe o directamente de tu cuenta bancaria, pero no se te devolverán los gastos de procesamiento. Es importante tener en cuenta que algunos bancos pueden cobrar una comisión por las transacciones de reembolso, que podría repercutirse al vendedor.

Adyen cobra comisiones variables por los reembolsos, a partir de 0,20 $ por transacción, y ofrece Refund Reverse, una reserva de fondos reservados para reembolsos automáticos. Esto puede ayudar a los vendedores a agilizar el proceso de reembolso y mejorar la experiencia del cliente.

Planes de Facturación Recurrente

La facturación recurrente es una función esencial para muchas empresas, sobre todo las que tienen modelos basados en suscripciones. Tanto Stripe como Adyen ofrecen opciones para configurar planes de facturación recurrente, pero las estructuras de costes difieren ligeramente entre ambas.

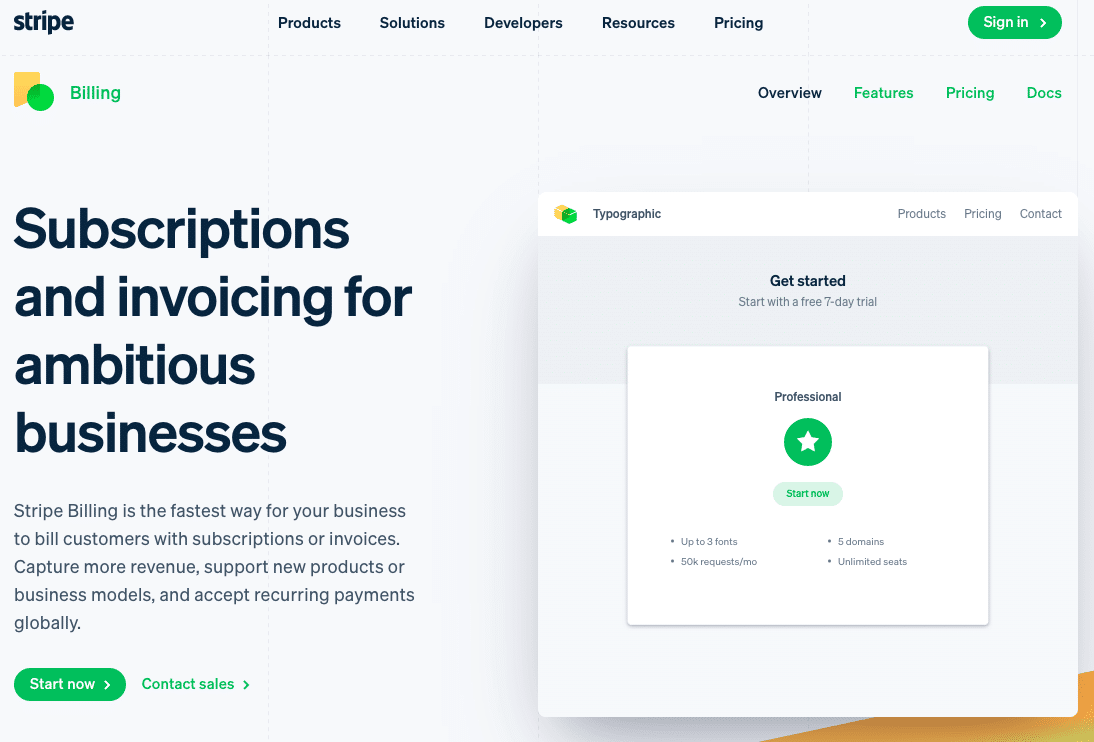

Stripe ofrece Stripe Billing, que permite a los comerciantes enviar automáticamente facturas mensuales, trimestrales o anuales para pagos recurrentes. También se pueden enviar facturas puntuales a través de la plataforma.

Stripe cobra un 0,5% sobre los pagos recurrentes superiores a 1 millón de dólares, y la conciliación automática de facturas comienza con un cargo fijo de 7 dólares. Stripe Billing también ofrece modelos de precios flexibles para empresas con necesidades de facturación más complejas.

Adyen ofrece facturación recurrente sin costes adicionales: a los vendedores se les cobran las mismas tarifas que a las transacciones individuales. Esto hace que sea una solución sencilla y rentable para las empresas con necesidades de facturación sencillas. La facturación recurrente de Adyen te permite enviar facturas mensuales, trimestrales o anuales a los clientes.

Tipos de Pago Aceptados

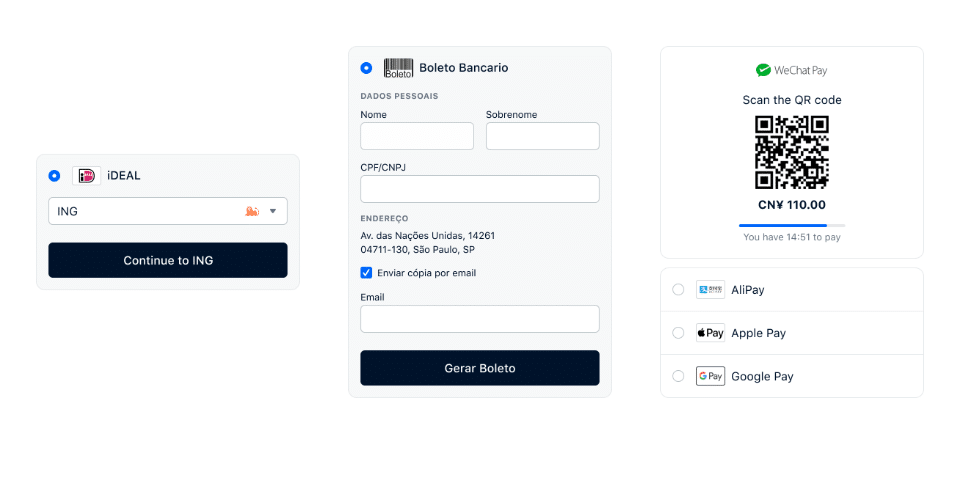

Stripe y Adyen ofrecen una variedad de métodos de pago para adaptarse a las diferentes necesidades de los clientes.

Stripe acepta pagos con tarjeta de débito y crédito de los principales proveedores, así como monederos digitales, como Apple Pay y Google Pay.

Los clientes también pueden pagar mediante adeudos bancarios, transferencias y redireccionamientos.

Stripe también acepta pagos de un montón de opciones de Compra ahora, Paga después, como Klarna y Clearpay, así como vales, como OXXO y Boleto.

Para aceptar una gama más amplia de métodos de pago internacionales, los usuarios pueden acceder a la integración de Stripe Sources.

Adyen también acepta las principales tarjetas de crédito y débito, incluida American Express. También hay mecanismos para aceptar domiciliaciones bancarias, transferencias bancarias y pagos electrónicos.

Los clientes pueden pagar a través de carteras digitales, incluidas carteras asiáticas como WeChat.

Adyen no sólo acepta pagos de sistemas de Compra Ahora, Paga Después como GrabPay y Atome, sino que también hay opciones de pago en efectivo en ventanilla.

Al igual que Stripe, Adyen también acepta varios vales y tarjetas regalo de prepago, pero también hay varias opciones de pago por móvil, como TWINT y Vipps.

Disponibilidad Global y Monedas Admitidas

Stripe está disponible en 47 países, incluidos el Reino Unido y los Estados Unidos. Aunque se concentra principalmente en Europa Occidental y Norteamérica, Stripe también está presente en algunas partes de Asia y APAC. Stripe admite la mayoría de las divisas, por lo que es accesible para empresas de todo el mundo.

Adyen, por su parte, está disponible en 33 países europeos, además de Brasil, Canadá, México, Puerto Rico, Estados Unidos y EAU. Adyen admite 36 divisas, lo que hace posible que las empresas acepten pagos de una amplia gama de países y regiones.

Calidad de la Atención al Cliente

Tanto Stripe como Adyen ofrecen varios tipos de asistencia, pero la calidad de su servicio de atención al cliente puede variar en función del nivel del plan que contrates.

Stripe ofrece asistencia gratuita 24/7 por teléfono, correo electrónico y chat, aunque la asistencia telefónica y por chat sólo está disponible en inglés. También hay un centro de asistencia online gratuito con recursos de formación y documentación para desarrolladores.

Stripe ofrece tres planes diferentes de asistencia técnica a medida. El primer plan incluye asistencia 24/7 por correo electrónico, teléfono y chat, enrutamiento de tickets y acceso a un especialista en cuentas de asistencia. Los otros dos planes ofrecen paquetes de asistencia más detallados para cuentas premium y empresariales. Incluyen recursos técnicos, seguimiento de incidencias y canales de soporte dedicados.

Stripe también tiene comunidades de desarrolladores en Discord y otros foros.

Los usuarios que han realizado reviews en TrustPilot han señalado que los especialistas del chat de Stripe son rápidos y serviciales cuando se trata de problemas sencillos. Sin embargo, los problemas complejos a veces pueden tardar meses en solucionarse, lo que puede resultar frustrante para las empresas que necesitan una resolución rápida.

Adyen, por otro lado, ofrece asistencia telefónica 24 horas al día, 7 días a la semana, con ingenieros y especialistas formados. También tienen una base de conocimientos online gratuita y una biblioteca de documentación para desarrolladores.

El equipo de soporte de Adyen es conocido por ofrecer soluciones innovadoras a problemas complicados. Sin embargo, los usuarios de TrustPilot han señalado que el soporte por correo electrónico de Adyen se ha vuelto más lento a medida que la empresa crece.

En definitiva, tanto Stripe como Adyen ofrecen una amplia gama de servicios de atención al cliente, pero la calidad puede variar en función de la complejidad del problema que estés tratando y del paquete que hayas contratado.

Experiencia de Pago

En el mundo digital actual, es esencial que las empresas ofrezcan un proceso de pago seguro y sin problemas a sus clientes. Tanto Stripe como Adyen ofrecen sólidas soluciones de pago para transacciones online y en persona.

Stripe ofrece un proceso de pago alojado personalizado que puede adaptarse a las necesidades de cada empresa. Entre sus funciones integradas se incluyen el diseño responsivo, la compatibilidad con idiomas internacionales, la recaudación de impuestos, las opciones de marca, los dominios personalizados y los descuentos.

Para los que no tienen conocimientos técnicos, Stripe proporciona páginas preconstruidas para facilitar la configuración. Los desarrolladores pueden utilizar la API de Stripe para una personalización completa, y las empresas pueden integrar el proceso de pago en sus sitios web, eliminando la necesidad de que los clientes abandonen el sitio para pagar.

Además, Stripe Terminal proporciona hardware que permite a las empresas aceptar pagos en persona para sus tiendas físicas. Esta función permite a las empresas integrar perfectamente sus procesos de pago online y en persona.

Adyen también ofrece una página de pago prediseñada que es fácil de configurar, con opciones para un proceso de pago totalmente personalizable. Las empresas pueden crear una lógica de pago, personalizar ubicaciones, añadir marcas e integrar el proceso de pago en varias plataformas de venta, como tu sitio web, aplicación o tienda online.

Las soluciones mPOS de Adyen ofrecen soluciones de pago en persona, facilitando la aceptación de pagos desde tu dispositivo móvil. Estas soluciones admiten diversos métodos de pago, como tarjetas, monederos digitales y otros métodos de pago.

Integraciones

Tanto Stripe como Adyen cuentan con un sólido historial a la hora de ofrecer una amplia gama de opciones a sus clientes.

Stripe ofrece cientos de integraciones, que abarcan desde el comercio hasta la hostelería y la contabilidad. Sus integraciones incluyen opciones populares de comercio electrónico como BigCommerce y Adobe Commerce.

Además, Stripe ofrece integraciones para mejorar los flujos de trabajo y las operaciones empresariales en toda tu organización, como HubSpot, Xero y BookNow.

Adyen también tiene una importante biblioteca de integraciones con cientos de opciones.

Al igual que Stripe, Adyen ofrece integraciones de comercio como Omnichat, WooCommerce, Salesforce B2B y BigCommerce. Además, Adyen ofrece integraciones para agilizar procesos internos como la contabilidad, la atención al cliente y la experiencia del cliente con socios como Chargebee, Aptos, Oracle Hospitality y DrivenCX.

Cuando se trata de comparar las integraciones de Stripe frente a las de Adyen, ambos proveedores ofrecen una gama similar de opciones. En última instancia, la elección de qué proveedor de integración utilizar dependerá de las necesidades específicas de tu negocio y de las herramientas que ya estés utilizando.

Seguridad

Tanto Stripe como Adyen están muy centrados en proporcionar una seguridad de primer nivel para sus plataformas de pago.

Stripe es un Proveedor de Servicios PCI Nivel 1 certificado, lo que significa que cumple las normas más estrictas de seguridad de los datos de pago. Obliga a utilizar HTTPS para todos los servicios mediante TLS (SSL), y los datos de pago se cifran mediante AES-256.

Los datos de pago de Stripe también se encriptan en un entorno de alojamiento independiente, lo que proporciona una capa adicional de seguridad.

Del mismo modo, Adyen es totalmente compatible con PCI DSS v3.2, lo que garantiza el máximo nivel de seguridad en los pagos. Cifra los mensajes de pago utilizando el cifrado de extremo a extremo (E2EE) en los terminales de pago y los descifra en la plataforma cuando se envían para la autorización bancaria.

Adyen también utiliza soluciones de pago P2PE aprobadas por la PCI, que encriptan los datos PAN y de seguimiento en el mensaje de pago. Además, el sistema de gestión de riesgos RevenueProtect de Adyen puede detectar y mitigar el fraude, así como gestionar disputas y devoluciones de cargos.

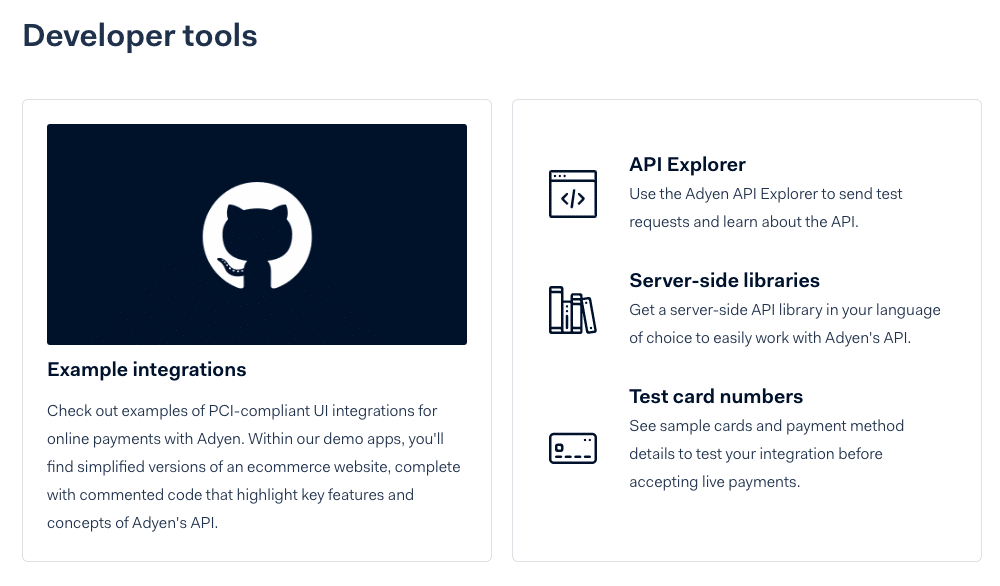

Documentación

Tanto Stripe como Adyen ofrecen documentación para desarrolladores para ayudar a los usuarios a integrar sus plataformas de pago en sus sitios web o aplicaciones.

La documentación de Stripe está dividida por productos, lo que facilita la navegación y la búsqueda de la información relevante para tus necesidades específicas.

Stripe proporciona una variedad de guías y referencias para los desarrolladores que están construyendo un proceso de pago personalizado utilizando la API de Stripe.

La documentación para desarrolladores de Adyen es igualmente completa, con información organizada por características y funciones. Esta documentación lo abarca todo, desde los primeros pasos hasta el cobro de pagos y la elaboración de informes, así como orientación sobre el uso del panel de control y la cuenta.

La documentación de Adyen también incluye recursos sobre seguridad, integración y autenticación para ayudar a los desarrolladores a crear un proceso de pago seguro y optimizado.

Stripe vs Adyen: Pros y Contras

Tanto Stripe como Adyen ofrecen una amplia gama de soluciones de pago. Stripe es conocida por su plataforma fácil de usar y su procesamiento de pagos de alta velocidad, mientras que Adyen es conocida por su perfecta integración de pagos multicanal.

Pros y Contras de Stripe

Stripe es popular entre empresas de todos los tamaños. Ofrece un procesamiento de pagos rápido y una amplia gama de opciones de personalización. Pero también tiene algunos inconvenientes, como las elevadas comisiones por devolución de cargos y la compatibilidad limitada con PayPal.

Pros de Stripe:

- Tres paquetes de asistencia para empresas de todos los tamaños

- Procesamiento de pagos de alta velocidad fácil de usar para los clientes

- Amplia cobertura en 47 países

- Admite 35 métodos de pago internacionales y más de 135 divisas

- Proceso de incorporación muy sencillo

- Interfaz intuitiva y sencillo proceso de pago preconfigurado

- Facturación recurrente sencilla

- Pago altamente personalizable con documentación para desarrolladores

- Cientos de integraciones para optimizar los flujos de pago

- Pagos inmediatos con Stripe Instant Payouts

- Detección de fraude con Stripe Radar

- Extremadamente seguro y estable

- Excelentes herramientas de informes

Contras de Stripe

- Los tiempos de liquidación dependen del método de pago y pueden tardar hasta seis días

- La personalización del pago requiere un programador

- No se acepta PayPal

- Pagas un extra por la asistencia técnica personalizada

- Las comisiones por devolución de cargo son elevadas

Pros y Contras de Adyen

Adyen es una plataforma de pago multicanal que integra pagos en Internet, en tiendas y aplicaciones. Ofrece una gama de opciones de pago globales y funciones de seguridad avanzadas. Sin embargo, Adyen tiene una estructura de precios algo confusa y un mínimo mensual de transacciones elevado.

Ventajas de Adyen:

- Perfecta integración de pagos omnicanal, que conecta los pagos online y offline en un solo lugar

- Opciones de pago globales con muchos métodos de pago europeos y asiáticos disponibles

- Facilidad para aceptar transacciones a través de canales de pago online, en tiendas y aplicaciones

- Sin cuotas mensuales ni costes de instalación

- Cuenta de prueba disponible para probar el software

- Amplia gama de terminales TPV móviles

- Asistencia técnica gratuita 24 horas al día, 7 días a la semana

- Panel de control y proceso de pago altamente personalizables

- La encriptación avanzada y RevenueProtect proporcionan la máxima seguridad y detección del fraude

Contras de Adyen

- Los precios variables son un poco confusos

- Mínimo de 120 $ de transacciones al mes

- Proceso de solicitud engorroso

- Falta de autoservicio

Resumen

Stripe y Adyen son plataformas de pago dirigidas a empresas online y offline.

Aunque Stripe es ideal para empresas de todos los tamaños, está especialmente indicada para pequeñas empresas y startups en Norteamérica y Europa, con un proceso de incorporación sencillo, opciones sin código y diversas herramientas para crear tu negocio.

Aunque la personalización puede requerir un desarrollador, sus precios variables y su estructura de cuota fija la hacen asequible, y su seguridad de primera categoría te deja tranquilo.

Adyen es ideal para grandes empresas que gestionan pagos en persona y online, con varias opciones de pago, terminales mPOS y un soporte en profundidad.

Aunque hay muchas integraciones para agilizar los flujos de trabajo, el proceso de solicitud puede ser tedioso, y los precios pueden resultar confusos.

Si necesitas ayuda para configurar Stripe en tu sitio de WordPress, consulta esta guía.