Démarrer une entreprise de eCommerce est une période passionnante et chaotique. Vous avez tant de choses à considérer : faut-il utiliser une plateforme hébergée ou gérer votre boutique avec un plugin ? Quelles sont les stratégies dont vous avez besoin pour faire monter en flèche vos ventes ?

Mais aucune question n’est plus intimidante que celle-ci : Comment devriez-vous accepter les paiements ?

Après avoir fait vos devoirs, il y aura deux candidats assez clairs pour votre argent: Stripe et PayPal. Offrant des caractéristiques comparables, le choix entre les deux donne l’impression de choisir entre des pommes… et encore d’autres pommes. C’est là que cet article entre en jeu.

Aujourd’hui, nous allons comparer ces deux passerelles de paiement et aller au fond du débat Stripe vs PayPal.

Que font Stripe et PayPal ?

Stripe (fondée en 2011) et PayPal (fondée en 1998) sont des passerelles de paiement qui servent d’intermédiaires entre les commerçants et les réseaux de cartes de crédit/institutions financières appropriés pour autoriser et accepter les paiements.

La complexité de ces relations peut devenir assez compliquée. Une façon simple de voir une passerelle de paiement est d’être un envoyé qui achemine l’information entre les commerçants et les banques.

Voici une répartition visuelle de l’emplacement des passerelles de paiement dans le Web du eCommerce.

Une passerelle de paiement n’est pas la seule solution pour accepter les paiements en ligne, mais c’est l’une des options les plus faciles pour commencer.

Parce que contrairement à un processeur de paiement, les passerelles donnent à vos données financières la haute protection dont elles ont besoin pour se déplacer entre les réseaux de cartes de crédit, votre client et votre boutique.

En d’autres termes, dans la plupart des scénarios, elle peut vous aider à vous affranchir de la conformité PCI. Et si vous décidez d’emprunter la route de la passerelle, vous allez rencontrer Stripe et Paypal encore et encore. Il existe de nombreuses autres passerelles de paiement comme Authorize.net, 2Checkout, Braintree (propriété de Paypal), mais Stripe et PayPal sont de loin deux des plus faciles à utiliser.

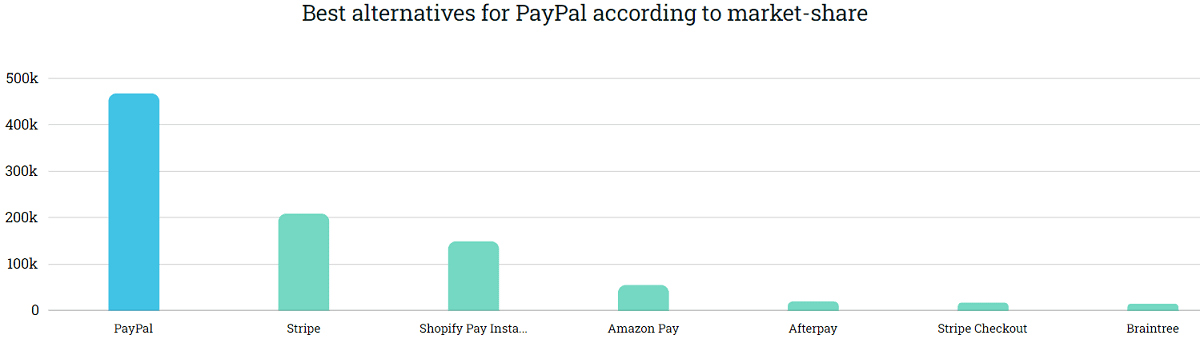

Pour une bonne raison également : ils ont une emprise de longue date sur le marché. Selon les données de Datanyze, PayPal est utilisé par 42 % du marché. Stripe vient en deuxième position avec environ 19 %. En septembre 2018, la valeur de Stripe s’élevait à 20 milliards de dollars ! 😮 En 2020, le chiffre d’affaires de Stripe a augmenté de 270 % quand on le compare à 2019, atteignant 7,4 milliards de dollars.

À quoi servent les passerelles de paiement ?

D’abord et avant tout, les boutiques en ligne utilisent des passerelles de paiement. Under Armour est un exemple de boutique qui utilise à la fois Stripe et PayPal.

Perfmatters, un plugin de performance WordPress est un exemple de produit téléchargeable numériquement qui accepte les deux passerelles de paiement. Ils le font en utilisant des intégrations avec le plugin de eCommerce Easy Digital Downloads.

Vous pouvez même utiliser les deux passerelles de paiement comme moyen pour accepter des dons. L’UNICEF, une organisation à but non lucratif, le fait sur son site Web.

(Remarque : Vous aimeriez accepter des dons sur votre site Web comme celui de l’UNICEF ? Consultez nos guides pour savoir comment configurer les boutons de dons pour Stripe et PayPal.

Devriez-vous utiliser une passerelle de paiement ou deux ?

Tout ce qui précède soulève une question évidente : Si vous pouvez utiliser les deux passerelles de paiement, pourquoi devez-vous choisir ?

Parce que si vous n’êtes pas aussi grand que Under Armour, l’UNICEF, ou si vous n’avez pas de temps à consacrer à la technologie, vous aurez des maux de tête supplémentaires.

Avec deux passerelles de paiement, il y a deux fois plus de fournisseurs, deux fois plus de problèmes, et vous perdrez probablement des remises en fonction du volume sur les passerelles respectives. Si vous avez un back-end personnalisé ou d’autres intégrations, le développement autour des produits ou services que vous vendez pourrait en faire une tâche ridiculement complexe. Pas bon ou très peu tenable pour une petite entreprise.

Cependant, cela étant dit. Parfois, le fait d’avoir les deux passerelles de paiement pourrait être un avantage pour votre entreprise. Surtout dans d’autres pays. Tout le monde n’a pas une carte de crédit et beaucoup de consommateurs et de blogueurs utilisent les soldes PayPal pour tout payer.

L’utilisation d’une ou deux passerelles de paiement dépend beaucoup de l’industrie, de ce que vous vendez et du type de clients que vous avez.

Maintenant, une fois cela fait, plongeons enfin dans notre comparaison Stripe vs PayPal.

Coûts et frais de transaction

Du côté des micropaiements, PayPal est le vainqueur incontestable, en facturant nettement moins cher que Stripe par microtransaction. Les micropaiements sont généralement ceux de moins de 10 $.

Frais de micropaiement Paypal 🏆

- $1.00: 5% of $1 = 5¢ et 5¢ + 5¢ = 10¢

- $5.00: 5% of $5 = 25¢ et 25¢ +5¢ = 30¢

Frais de micropaiement Stripe

- $1.00: 2.9% of $1 = 2.9¢ et 2.9¢ + 30¢ = 32.9¢

- $5.00: 2.9% of $5 = 14.5¢ et 14.5¢ +30¢ = 44.5¢

Tarifs standard

Mais en supposant que vous êtes intéressé par plus que les micropaiements, la situation commence à se compliquer.

Les frais actuels de PayPal sont de 2,9 % + 0,30 $ par transaction.

Le barème des frais de Stripe est également de 2,9 % + 0,30 $ par transaction.

Comme vous pouvez le voir, leurs frais de transaction sont morts même lorsque vous dépassez le niveau « micro ». Mais jusqu’à quel point leurs frais se ressemblent-ils une fois que vous commencez à lire les petits caractères ? C’est là que ça devient encore plus délicat.

PayPal facture 4,4% pour les transactions dont les fonds proviennent de l’extérieur des États-Unis :

Ce qui signifie que, même si le client est maintenant basé aux États-Unis mais utilise une carte internationale, vous serez frappé avec les mêmes frais de transaction.

Stripe est un peu plus doux dans ses frais ici, avec un total de 3,9 % en plus de ses frais fixes de 0,30 $.

Alors, qui remporte la victoire dans la bataille des frais de transaction ? À moins que vous ne traitiez des microtransactions sur une base régulière, la réponse est tout à fait concluante dans ce cas-ci.

Gagnant : Stripe 🏆

Voyons maintenant comment ces deux titans se comparent lorsqu’il s’agit de frais de litige et de refacturation.

Frais de règlement des litiges et de refacturation

Les litiges sont pénibles pour toutes les personnes concernées. Lorsqu’un client amorce un processus de refacturation, vous pouvez vous attendre à plus qu’un simple paiement en suspens – vous allez également devoir payer des frais supplémentaires.

Les rejets de débit de PayPal et les frais associés comprennent les transactions non autorisées, les plaintes d’objet non reçus et les plaintes concernant des articles qui s’écartent considérablement de la description.

Lorsqu’ils initient une refacturation, le montant est remboursé au client, et le réseau de cartes de crédit facture au commerçant des frais pouvant atteindre 20$. (Heureusement, ces frais sont remboursés s’ils statuent plus tard en votre faveur.

Stripe, par contre, adopte une approche beaucoup plus directe et catégorise les litiges simplement comme des débits compensatoires dans sa documentation.

Les litiges chez Stripe comportent également des frais remboursables de 15,00 $, moins élevés, rattachés à leur émission. De plus, en prime, Stripe offre aux commerçants la possibilité de prévenir la fraude par carte de crédit grâce à ses nouvelles et étonnantes caractéristiques du radar Stripe. Chez Kinsta, nous avons réussi à prévenir la fraude par carte de crédit de 98% !

Gagnant: Stripe 🏆

Si vous n’avez pas encore essayé les nouvelles fonctionnalités de Stripe Radar, nous vous encourageons fortement à le faire.

Mais est-ce qu’ils vont continuer à gagner quand il s’agira de la disponibilité et des devises supportées ?

Frais de remboursement

PayPal était auparavant le gagnant dans la catégorie de remboursement, car il retournait vos frais de traitement d’origine. Toutefois, à compter du 11 octobre 2019, ce ne sera plus le cas.

https://twitter.com/seanwes/status/1174826338202640385

Vous pouvez trouver ceci dans la politique de PayPal.

Si vous remboursez (en tout ou en partie) une transaction à un acheteur ou un don à un donateur, il n’y a pas de frais pour effectuer le remboursement, mais les frais que vous avez payés à l’origine comme vendeur ne vous seront pas remboursés.

Stripe l’a déjà dans sa politique.

Il n’y a pas de frais de remboursement, mais les frais initiaux ne sont pas remboursés.

Disponibilité mondiale et devises prises en charge

Maintenant, il est temps de voir où Stripe et PayPal sont supportés, ainsi que les devises.

PayPal est actuellement disponible dans plus de 200 pays/régions (Afrique, Amériques, Asie Pacifique et Europe) et supporte 25 devises – certains pays puissent avoir accès à tous les outils et fonctionnalités de PayPal. Avec PayPal, il est très facile d’ouvrir un compte et de commencer à accepter des paiements immédiatement, peu importe où votre entreprise est enregistrée.

Stripe, par contre, n’est disponible que dans 26 pays. Ce seul fait pourrait être un facteur de rupture pour certaines entreprises. Cependant, Stripe offre une solution de contournement. Quel que soit le pays dans lequel vous vous trouvez, vous pouvez utiliser Atlas pour constituer facilement une société américaine, ouvrir un compte bancaire aux États-Unis et commencer à accepter des paiements avec Stripe.

Là où Stripe bat PayPal, c’est le support des devises. Stripe supporte plus de 135 devises différentes.

Nous devons donner un léger avantage à PayPal car les pays soutenus seront plus importants que les devises. En partie parce que PayPal existe depuis longtemps, alors que Stripe rattrape son retard lorsqu’il s’agit de soutenir de nouveaux pays.

Gagnant: PayPal 🏆

Si vous êtes une entreprise américaine, Stripe remporte facilement le trophée.

Support à la clientèle

Lorsque votre gagne-pain est en jeu, vous avez besoin d’une passerelle de paiement qui peut vous fournir un support immédiat.

Et jusqu’à récemment, Stripe n’aurait pas été à la hauteur ici. Croyez-nous, nous avons eu notre part de problèmes avec Stripe au début. Cependant, à partir de juillet 2018, ils offrent maintenant un support 24/7, par téléphone et par chat en direct. 🤘Vous pouvez aussi sauter dans le canal IRC #stripe sur Freenode.

C’est une grosse plume dans leur casquette. Selon les données d’Invesp, 73% des clients sont plus satisfaits du chat en direct. Nous l’avons également constaté.

Chez Kinsta, nous offrons la possibilité de chatter en direct 24/7 via notre tableau de bord MyKinsta.

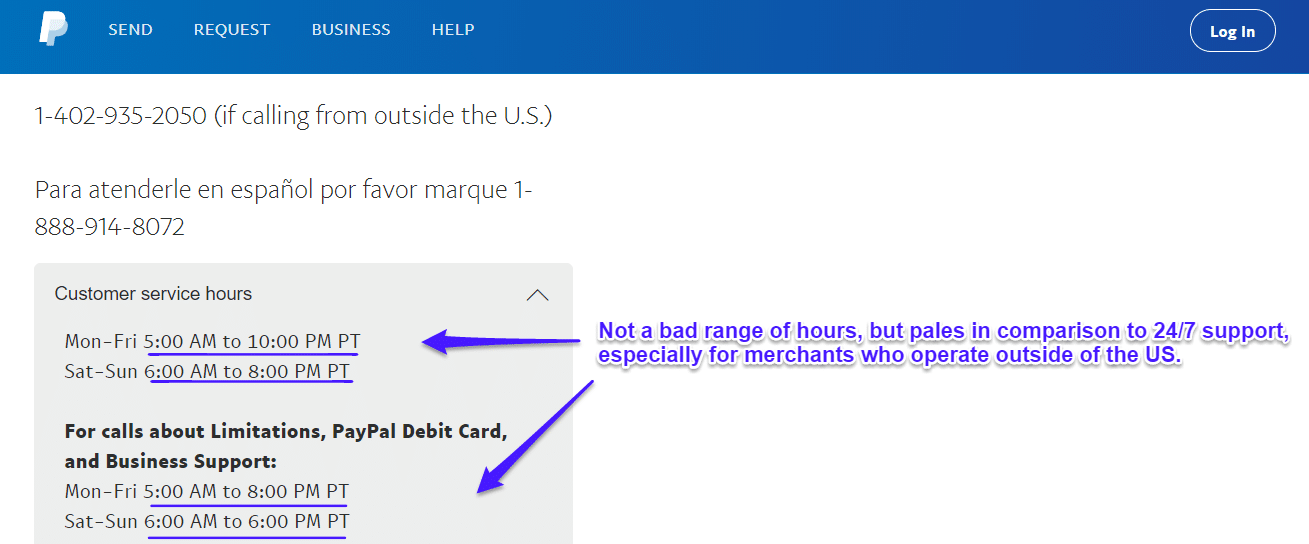

Malheureusement, PayPal n’est pas actuellement en train de battre ou même d’atteindre ce niveau de support. Actuellement, leurs canaux de support disponibles incluent l’assistance par téléphone, en posant une question dans leur forum ou par e-mail. Voici leurs canaux de support disponibles.

Bien qu’ils offrent un forum dans lequel les membres de la communauté peuvent sans doute être disponibles à tout moment, ce n’est pas la même chose que de recevoir un soutien officiel, ce qu’ils reconnaissent dans une clause de non-responsabilité lorsqu’ils accèdent à la page communautaire. Par conséquent, l’information qui s’y trouve devrait être prise avec des pincettes.

Leurs heures de téléphone ne sont pas non plus comparables à celles de l’assistance 24/7 de Stripe.

Notre vainqueur émerge une fois de plus lorsqu’il s’agit de support à la clientèle.

Gagnant: Stripe 🏆

Malheureusement, leur règne pourrait être en difficulté pour notre prochaine catégorie.

Plans de paiement

Les articles à prix élevé ont un problème intrinsèque : ils ont une base de clients beaucoup plus petite.

Une façon de contourner ce problème est d’utiliser des plans de paiement. Les plans de paiement ouvrent les portes du eCommerce pour les clients qui veulent vos produits, mais qui ne sont peut-être pas en mesure d’en absorber les coûts d’un seul coup.

Le détaillant de bijoux en ligne Vrai & Oro a démontré la puissance des plans de paiement en réduisant ses stocks, en permettant à ses clients de payer par versements et en atteignant 2 000 000 $ en revenus annuels.

Zulily se sert de ces deux-là pour leurs offres de prix, comme vous pouvez le voir pour ce produit KitchenAid.

Ainsi, les plans de paiement sont certainement une force pour un commerçant qui possède des stocks haut de gamme (ou qui veut simplement passer à ce genre de stocks). C’est encore mieux si la passerelle de paiement du commerçant le rend facile à mettre en place.

PayPal le fait nativement avec une tonne de documentation sur le développement du processus de paiement et des boutons pour la mise en place d’un plan de paiement par acomptes.

Stripe, cependant, ne le fait pas. La mise en place d’un plan de paiement par le biais de Stripe nécessite une solution de contournement compliquée à l’aide de leur système « d’abonnement ». C’est réalisable, mais jamais aussi simple ou aussi transparent. Vous aurez très probablement besoin d’un développeur ou d’un plugin qui le supporte pour qu’il fonctionne correctement.

Bien que Stripe affirme qu’ils travaillent à la mise en œuvre de cette fonction, ils perdent ce combat.

Gagnant: PayPal 🏆

En parlant de paiement, votre choix de passerelle peut limiter considérablement les options de paiement de vos clients. Qui offre le moins de restrictions ?

Paiements acceptés

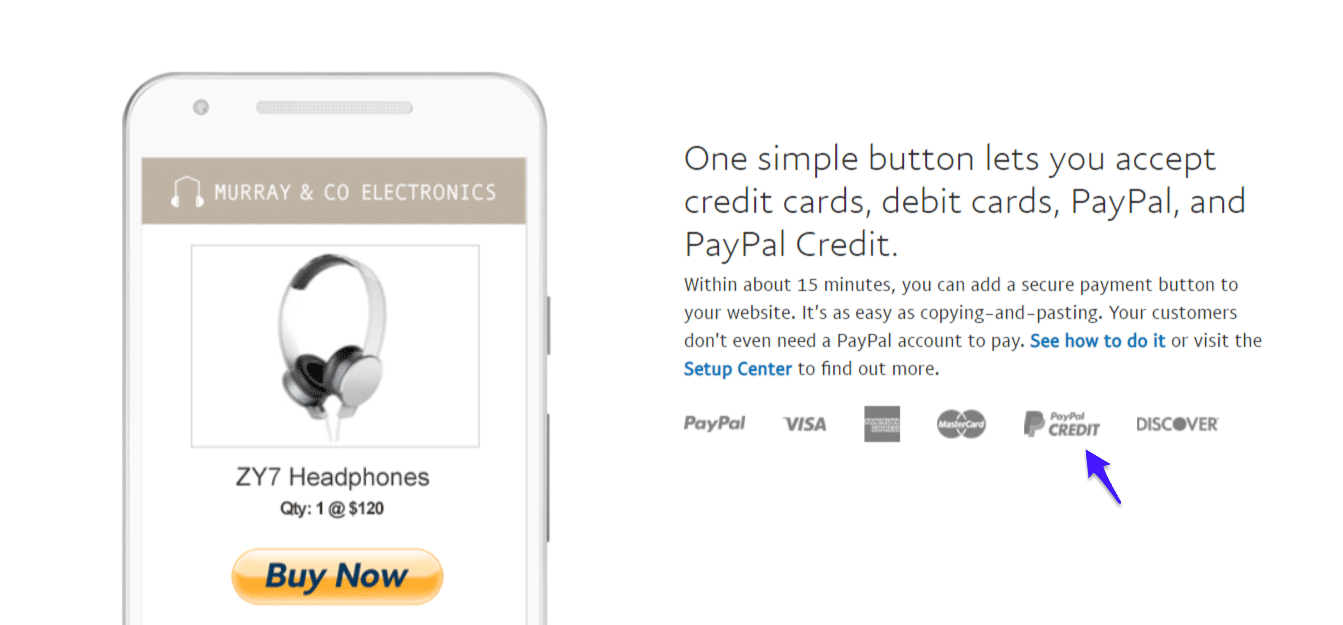

PayPal vous permet d’accepter toutes les principales cartes de crédit, toutes les méthodes de paiement que les utilisateurs de PayPal peuvent stocker (y compris les chèques électroniques), et les crédits PayPal. C’est la dernière qui rend cette mesure difficile à utiliser.

Le crédit PayPal, une ligne de crédit virtuelle accordée au nom de Synchrony Bank, est accessible à toute personne aux États-Unis possédant un compte PayPal. (Des stipulations supplémentaires exigent que les utilisateurs soient âgés de plus de 18 ans, mais cela fait partie des principales politiques d’utilisation de PayPal, au grand dam de nombreux entrepreneurs).

PayPal a atteint la barre des 244 000 000 000 de comptes enregistrés actifs au deuxième trimestre de 2018, ce qui vous donne beaucoup de potentiel pour atteindre vos clients grâce à une marge de crédit qui est, comme vous l’avez probablement deviné, exclusive à PayPal.

Ce qui vaut la peine de garder à l’esprit en le comparant à Stripe, qui accepte beaucoup plus de méthodes de paiement. Ils acceptent toutes les principales cartes de débit et de crédit ainsi que les portefeuilles suivants : Alipay, Amex Express Checkout, Apple Pay, Google Pay, Microsoft Pay, Masterpass by Mastercard, Visa Checkout et WeChat.

Bien que tous ces portefeuilles (et cartes supplémentaires) sont à noter, les inclusions les plus remarquables sont Visa Checkout et MasterPass par Mastercard. Pourquoi sont-elles si importantes ? Visa et Mastercard revendiquent 80,10 % du réseau de cartes.

Pouvoir travailler avec son portefeuille d’origine est certainement un grand coup de pouce pour une boutique eCommerce. Affaire classée, n’est-ce pas ? Pas tout à fait.

Gagnant : Cravate

Bien que l’inclusion par Stripe des portefeuilles et des réseaux étendus de cartes de crédit leur favorise cette victoire, PayPal Credit peut facilement faire pencher la balance en faveur de PayPal si votre clientèle se trouve principalement aux États-Unis.

Expérience de paiement

Nous approchons de la fin de notre comparaison, mais nous avons gardé les deux meilleures pour la fin.

Votre expérience de paiement a un impact direct sur votre expérience utilisateur et la facilité d’utilisation de votre site Web : trop, en fait, pour l’ignorer.

Le processus de paiement de Stripe est simple. Votre client saisit un numéro de carte de crédit, soumet des résultats, puis il est dirigé vers votre page de remerciement ou de suivi. Le design et le flux sont entre vos mains.

PayPal est un peu plus compliqué. Voilà ce que je veux dire. Disons que nous voulons acheter ce livre chez Barnes & Noble. Après l’avoir ajouté à notre panier, nous rebondissons à la section des commandes.

Mais au lieu de passer par le processus de paiement sur place, nous cliquons sur le bouton PayPal. Ceci lance un nouveau popup de type lightbox que nous devons attendre avant de pouvoir nous connecter. Je mentionne l’attente parce que j’ai essayé cela sur quelques grands sites de vente au détail différents, et plusieurs d’entre eux ont pris plus de dix secondes pour charger la nouvelle fenêtre. Barnes & Noble était de loin le plus rapide.

La possibilité de temps de chargement supplémentaires vaut la peine d’être prise en compte lors de l’évaluation du processus de paiement : les utilisateurs sont particulièrement impatients. En termes simples, plus une page prend du temps à charger, plus le taux de rebondissement et/ou l’abandon du panier d’achat augmente. Et, en général, ils ne vous donnent pas beaucoup de latitude en naviguant sur d’autres pages entre-temps.

En fait, après qu’une page dépasse la marque des trois secondes, vos pages vues s’effondrent. Ainsi, le temps de chargement supplémentaire entre les pages pourrait finir par tuer vos conversions si cela dure assez longtemps.

Mais, pour revenir à notre processus, une fois qu’il est chargé, nous devons nous connecter. Vous pouvez sauter cet écran si l’utilisateur choisit de rester connecté en permanence.

Après cela, nous devons choisir nos méthodes de paiement avant de cliquer à nouveau.

Mais nous n’avons pas fini après avoir cliqué sur le bouton « continuer ». Ajoutez un autre clic pour passer à travers cet écran « Accepter & Continuer ».

Nous nous retrouvons à la page de paiement, toujours pas fini avec notre commande.

Dans l’ensemble, PayPal a ajouté cinq clics supplémentaires à notre processus tout en nous éloignant de la page de paiement. Cependant, cela peut varier en fonction de la façon dont vous avez configuré PayPal et des paiements que vous acceptez. PayPal offre des solutions supplémentaires et des intégrations pour accepter les cartes de crédit directement de votre propre site.

Bien que ces mesures supplémentaires soient certes modestes et qu’elles puissent sembler minimes, il existe une foule de preuves scientifiques qui suggèrent qu’elles pourraient avoir un effet positif sur vos résultats financiers.

Connu sous le nom de loi de Hick, la recherche révèle que moins les utilisateurs ont de facteurs à prendre en compte lorsqu’ils prennent une décision, plus ils sont susceptibles de donner suite à cette décision. Ce qui signifie que plus un client doit franchir d’étapes, plus vous risquez de vous retrouver avec un panier abandonné.

Plus de 75 % des paniers sont abandonnés dans différentes industries, donc tout ce que vous pouvez faire pour sauver un panier vaut la peine d’être fait – ou, dans ce cas, vaut la peine d’être évité.

Bien que PayPal offre des solutions de paiement sur votre propre site, cela varie en fonction des paiements que vous acceptez et du type de compte PayPal que vous avez. Par conséquent, Stripe a un léger avantage concurrentiel ici, car la caisse Stripe est transparente et facile à régler dès le début.

Gagnant: Stripe 🏆

OK, il y a un dernier point à franchir pour ces deux passerelles de paiement, et pour un utilisateur de WordPress, c’est le plus important.

Intégrations

Les utilisateurs de WordPress adorent un bon plugin, et chez Kinsta, nous ne faisons pas exception à cette règle. Parlons d’abord et avant tout de WooCommerce. Peu importe la passerelle de paiement que vous utilisez, vous êtes couvert.

Easy Digital Downloads possède également toutes les extensions de passerelle de paiement les plus populaires.

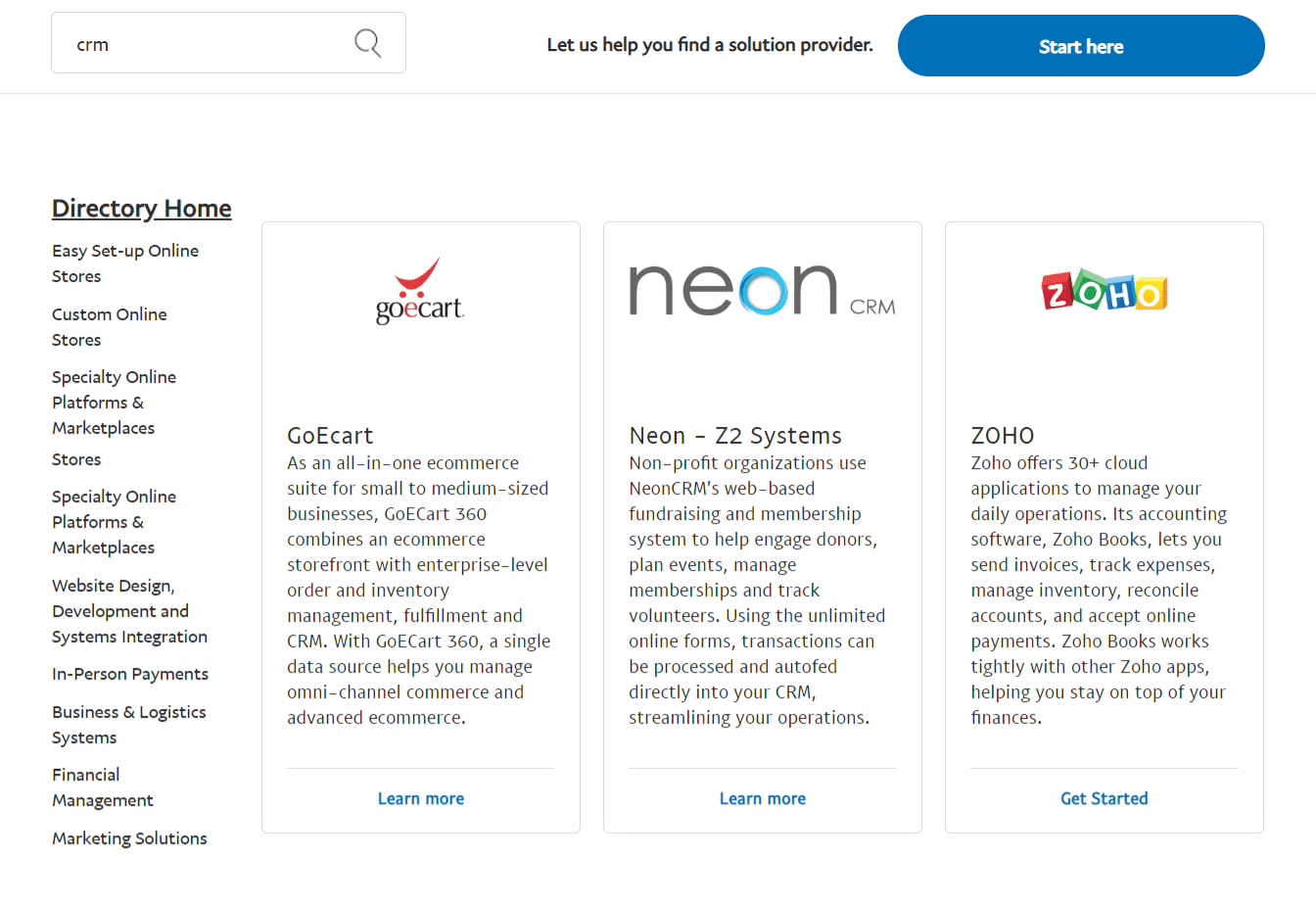

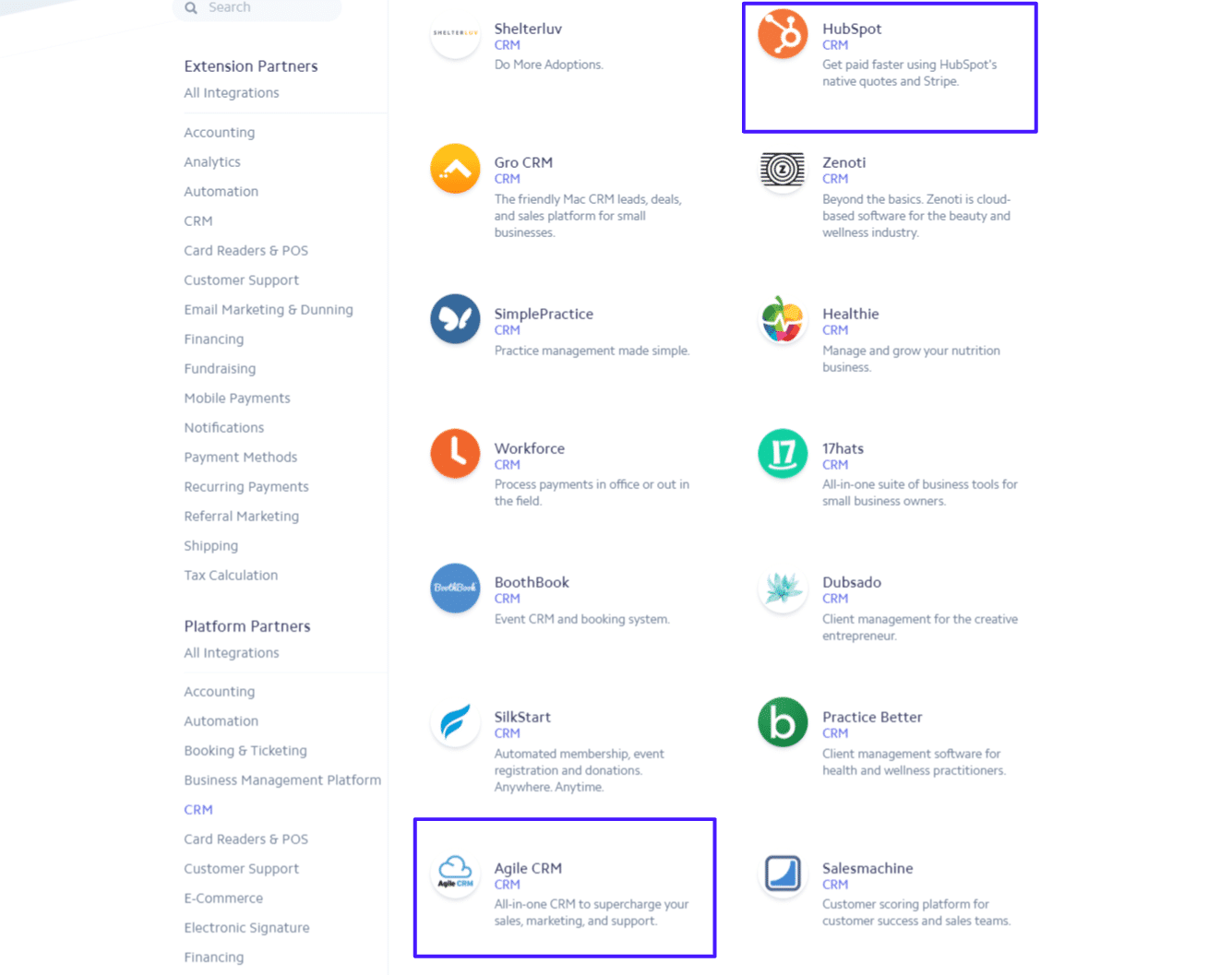

Mais qu’en est-il des autres types de logiciels ? Alors que votre logiciel de eCommerce devrait être votre principale préoccupation, le logiciel CRM est tout aussi important pour une entreprise bien huilée. Après tout, un logiciel de CRM peut augmenter les taux de conversion de 300 % et la productivité de 50 %.

Alors, travailler avec CRM ? Certainement pour ajouter du poids à une passerelle de paiement. Malheureusement, PayPal fait défaut.

Stripe, d’autre part, brille par ses partenariats avec HubSpot et Agile CRM, qui font souvent partie des cinq meilleures suites CRM gratuites disponibles.

Compte tenu de la plus grande variété de partenaires – à la fois pour WordPress, les CRM, et au-delà – nous sommes amenés une fois de plus à une conclusion presque familière pour cette comparaison.

Gagnant: Stripe 🏆

Maintenant, où cela nous place-t-il dans le grand ordre des choses ?

Le dernier vainqueur

Bien que les deux passerelles de paiement offrent aux commerçants de nombreuses possibilités d’expansion, Stripe a revendiqué des victoires constantes – même si elles ont été remportées marginalement – sur PayPal en raison de sa facilité d’utilisation accrue en matière de paiement, de support client, de structure tarifaire plus simple et d’intégration.

Donc, si vous réfléchissez au sujet de la passerelle à utiliser, posez-vous la question suivante :

- Prévoyez-vous faire beaucoup de microtransactions (moins de 10,00 $) ? Si c’est le cas, choisissez PayPal.

- Les plans de paiement sont-ils un facteur de rupture pour vous ? Dans ce cas, recommencez avec PayPal.

Sinon, Stripe est le meilleur choix pour les boutiques eCommerce, et il est super facile à installer sur WordPress.

Si vous vous trouvez dans un pays qui n’est pas supporté par Stripe ou PayPal (il y en a qui entrent dans cette catégorie), nous vous recommandons de regarder 2Checkout.

Résumé

Les passerelles de paiement sont l’une des décisions les plus importantes que vous prendrez en tant que propriétaire de boutique eCommerce. Bien qu’il soit possible d’utiliser plusieurs passerelles, ce n’est pas recommandé pour les petites entreprises. Parce qu’avec deux fois plus de portes d’entrée, il y a deux fois plus de catastrophes potentielles. Bien que si vous le pouvez, plus de pouvoir pour vous ! 🤘

Donc, si vous êtes dans la partie inférieure de l’échelle, vous devez choisir. PayPal et Stripe sont les plus grands concurrents sur le marché. En ce qui concerne les frais de transaction, PayPal l’emporte sur Stripe pour les microtransactions, tandis que les transactions « moyennes » trouvent les passerelles équitablement assorties. Cependant, Stripe prend la tête des transactions internationales, ce qui lui permet de remporter une victoire étroite dans cette comparaison.

Les litiges et les rejets de débit sont un peu confus pour naviguer entre les deux, car PayPal et Stripe utilisent des termes différents. Stripe, en fin de compte, est sorti victorieux grâce à sa simplicité.

Les heures d’ouverture du service à la clientèle étaient une autre considération. En raison de l’inclusion récente du service de chat et de soutien téléphonique en direct 24/7, Stripe a encore une fois revendiqué la domination de l’entreprise. Cette tendance s’est poursuivie pour les paiements acceptés, l’expérience de commande et l’intégration.

Dans l’ensemble, en raison de sa simplicité et de son rendement exceptionnels sur nos mesures, nous concluons que Stripe est la passerelle de paiement de choix pour une entreprise de eCommerce.

Gagnant : Ni l’un ni l’autre