Tasse, IVA e GST

Per rispettare le normative fiscali, Kinsta applica l’imposta sulle vendite, l’IVA o la GST come richiesto per i clienti situati in determinate località.

Si prega di notare che questo articolo non costituisce una consulenzalegale, fiscale o professionale di altro tipo.

Se avete domande sull’aggiunta dell’identificazione IVA o GSTIN al nostro sistema, contattate il nostro team di supporto in qualsiasi momento. Per ulteriori domande, contattate il vostro commercialista, consulente legale o l’autorità fiscale locale.

Località soggette a imposta

- L’imposta sulle vendite negli Stati Uniti viene applicata alla vostra fattura se risiedete o se la vostra azienda è registrata nei seguenti stati: Connecticut, District of Columbia (DC), Ohio, Tennessee o Texas.

- L’IVA dell’UE e del Regno Unito viene applicata se risiedete nell’UE o nel Regno Unito o se la vostra azienda è registrata nell’UE o nel Regno Unito.

- La GST indiana viene applicata se siete residenti in India o se la vostra azienda è registrata in India.

Imposta sulle vendite negli Stati Uniti

Per rispettare le normative fiscali statunitensi, Kinsta aggiunge l’imposta sulle vendite alle fatture dei clienti che si trovano in alcuni stati degli Stati Uniti in base all’indirizzo di fatturazione all’interno dei Dettagli di fatturazione.

L’imposta sulle vendite è una tassa sui consumi imposta dal governo sulla vendita di beni e servizi. L’imposta sulle vendite è regolata dagli stati e può essere applicata anche dai comuni, quindi la percentuale può variare da una città e da uno stato all’altro. Per saperne di più sull’imposta sulle vendite, consultate il sito usa.gov.

Se siete residenti negli Stati Uniti o la vostra azienda è registrata negli Stati Uniti, siamo obbligati ad applicare l’imposta sulle vendite ai vostri acquisti se vi trovate in uno stato che la richiede (confrontate la lista qui sopra).

Ad esempio, al momento in cui scriviamo, l’aliquota dell’imposta sulle vendite in Texas è del 6,25%. Se si acquista un piano WP 2 (prezzo di listino di 70 dollari al momento della stesura del presente documento), il totale alla cassa sarà di 74,38 dollari. Si tratta del prezzo di listino di 70 dollari e dell’imposta del 6,25%, pari a 4,38 dollari. Queste voci sono indicate separatamente nella pagina di checkout e nelle fatture e vengono aggiunte automaticamente in base allo stato in cui vi trovate.

Stati interessati dall’imposta sulle vendite negli Stati Uniti

L’imposta sulle vendite viene calcolata e applicata in base al luogo in cui i servizi vengono prestati. Per determinare il luogo in cui i nostri servizi vengono utilizzati, ci basiamo sull’indirizzo fornito dall’utente al momento della creazione dell’account. È possibile rivedere e aggiornare questo indirizzo in MyKinsta.

L’imposta sulle vendite sarà applicata alle fatture dei clienti che utilizzano i nostri servizi in uno dei seguenti stati:

- Connecticut

- Distretto di Columbia (DC)

- Ohio

- Tennessee

- Texas

Altri stati verranno aggiunti a questo elenco nel corso del tempo. Quando verrà stabilito che Kinsta dovrà riscuotere l’imposta sulle vendite in uno stato aggiuntivo, forniremo un aggiornamento ai clienti interessati prima dell’implementazione della modifica.

Esenzione dall’imposta sulle vendite

In determinate circostanze, voi o la vostra azienda potreste avere diritto all’esenzione dall’imposta sulle vendite. Le esenzioni dall’imposta sulle vendite vengono gestite in base al singolo stato. Se la vostra organizzazione è esente dall’imposta sulle vendite, contattate il nostro team di fatturazione e fornite una copia del certificato di esenzione fiscale.

Per maggiori informazioni sulle esenzioni fiscali, consultate il Department of Revenue del vostro Stato.

IVA (Imposta sul Valore Aggiunto)

Al fine di rispettare le normative fiscali, Kinsta applica l’IVA (Imposta sul Valore Aggiunto) ai residenti nell’UE e nel Regno Unito e alle aziende con sede nell’UE e nel Regno Unito.

L’IVA è una forma di imposta che è necessario pagare dopo l’acquisto della maggior parte dei beni e servizi nell’UE o nel Regno Unito. Questo include i servizi digitali come l’hosting. L’IVA è una percentuale del prezzo che viene aggiunta a ogni fattura. L’aliquota IVA è definita da ciascun paese. A seconda del paese in cui risiedete o in cui è registrata la vostra azienda, l’aliquota IVA sarà diversa.

I dati relativi alle aliquote IVA specifiche vengono pubblicati regolarmente. Si noti che ogni paese può stabilire più aliquote IVA. I nostri servizi rientrano nell’aliquota standard. Per visualizzare le aliquote specifiche, consultate la pagina ufficiale del vostro ente governativo:

Se siete residenti nell’UE o nel Regno Unito o se la vostra azienda è registrata nell’UE o nel Regno Unito, siamo generalmente obbligati ad applicare l’IVA ai vostri acquisti. Ad esempio: al momento della redazione del presente documento l’aliquota IVA standard in Italia è del 22%. Acquistando un piano WP 5 (prezzo di listino di 125 dollari al momento della scrittura di questo articolo) il totale sarà di 152,5 dollari. Questo è composto dal prezzo di listino di $115 e da una tassa del 22% che è di 27,5 dollari. Queste voci sono indicate separatamente nella pagina di pagamento e nelle fatture. L’aliquota IVA da applicare dipende dal paese selezionato.

IVA ad aliquota zero

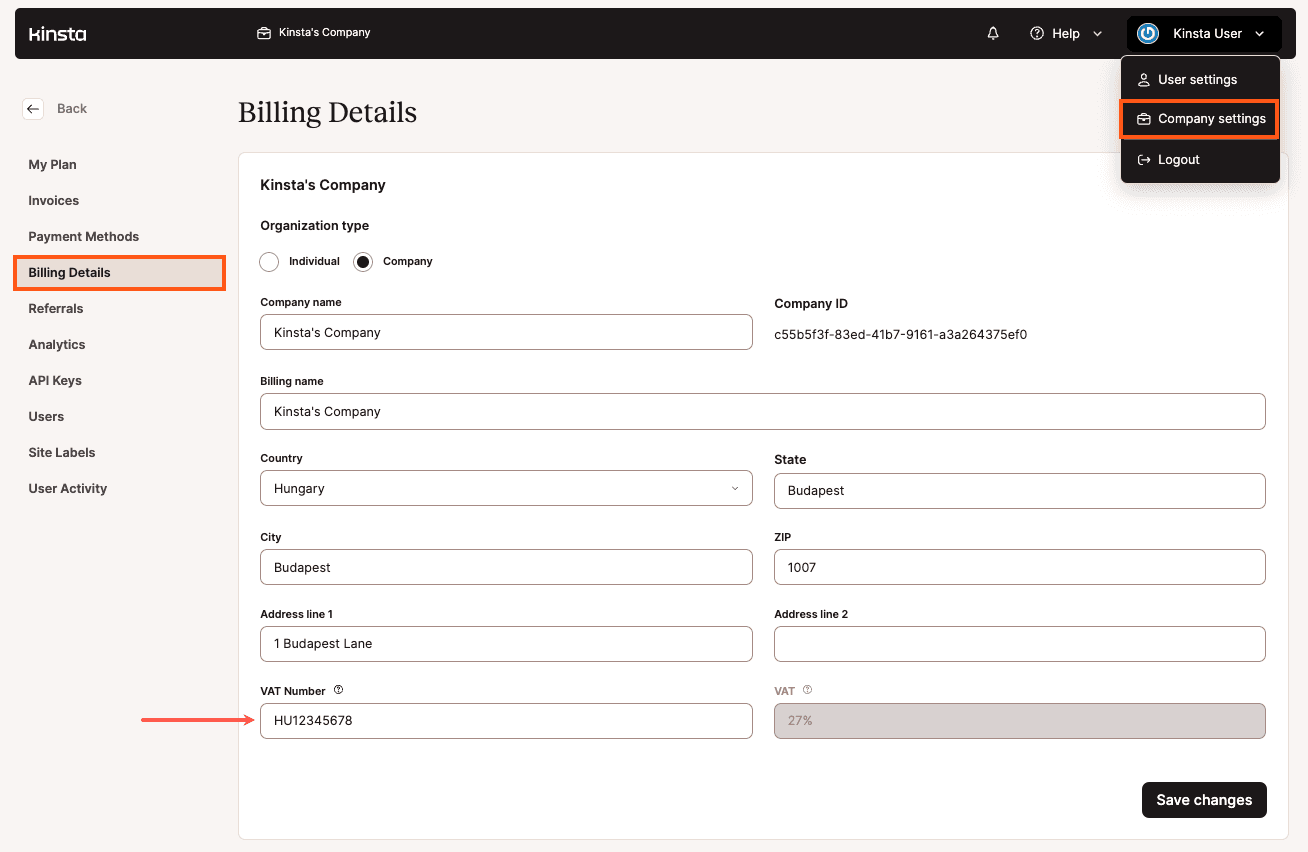

Se ci fornite un numero di partita IVA valido, in base alle norme fiscali vigenti siamo autorizzati ad applicare un’aliquota IVA pari a zero. Ciò significa che applicheremo un’aliquota IVA pari allo 0%. Se avete una partita IVA, dovete aggiungerla durante la registrazione o in MyKinsta (nome utente > Impostazioni dell’azienda > Dettagli di fatturazione) per assicurarvi che l’IVA non vi venga addebitata. In quanto azienda con partita IVA, sarete comunque responsabili dell’IVA in base al meccanismo di inversione contabile del vostro paese.

Aggiungere un numero di partita IVA

È possibile aggiungere un numero di partita IVA in qualsiasi momento in MyKinsta. Andate in Impostazioni dell’azienda e cliccate sulla scheda Dettagli di fatturazione nella barra laterale di sinistra. Inserite il vostro ID IVA nel campo Partita IVA e fate clic su Salva modifiche. Tenete presente che il numero di partita IVA può assumere diversi formati, poiché ogni stato membro stabilisce il proprio formato. Per maggiori informazioni, consultate la relativa guida al formato:

- I numeri di partita IVA dell’UE iniziano con il codice di due lettere del paese di emissione. Per maggiori informazioni, consultate la Guida al formato del numero di partita IVA dell’UE.

- I numeri di partita IVA del Regno Unito sono composti da 9 o 12 numeri, a volte con “GB” all’inizio, come 123456789 o GB123456789.

Il numero di partita IVA sarà convalidato dal sistema appropriato (VIES per l’UE, HMRC per il Regno Unito), e sarà accettato solo se il suo formato è valido e attivo nel sistema applicabile. Una volta inserito un numero di partita IVA valido, l’IVA e l’importo totale verranno adeguati e non vi verrà addebitata l’IVA nelle vostre fatture future.

GST indiana (Goods and Services Tax)

Per rispettare le normative fiscali, Kinsta raccoglie la GST indiana (Goods and Services Tax) da alcuni clienti in India.

La GST è un’imposta indiretta applicata alla maggior parte dei beni e servizi in India. Il servizio di hosting di Kinsta rientra nella categoria GST indiana dei servizi di accesso e recupero di database di informazioni online (OIDAR) per i clienti in India.

Esenzione GST

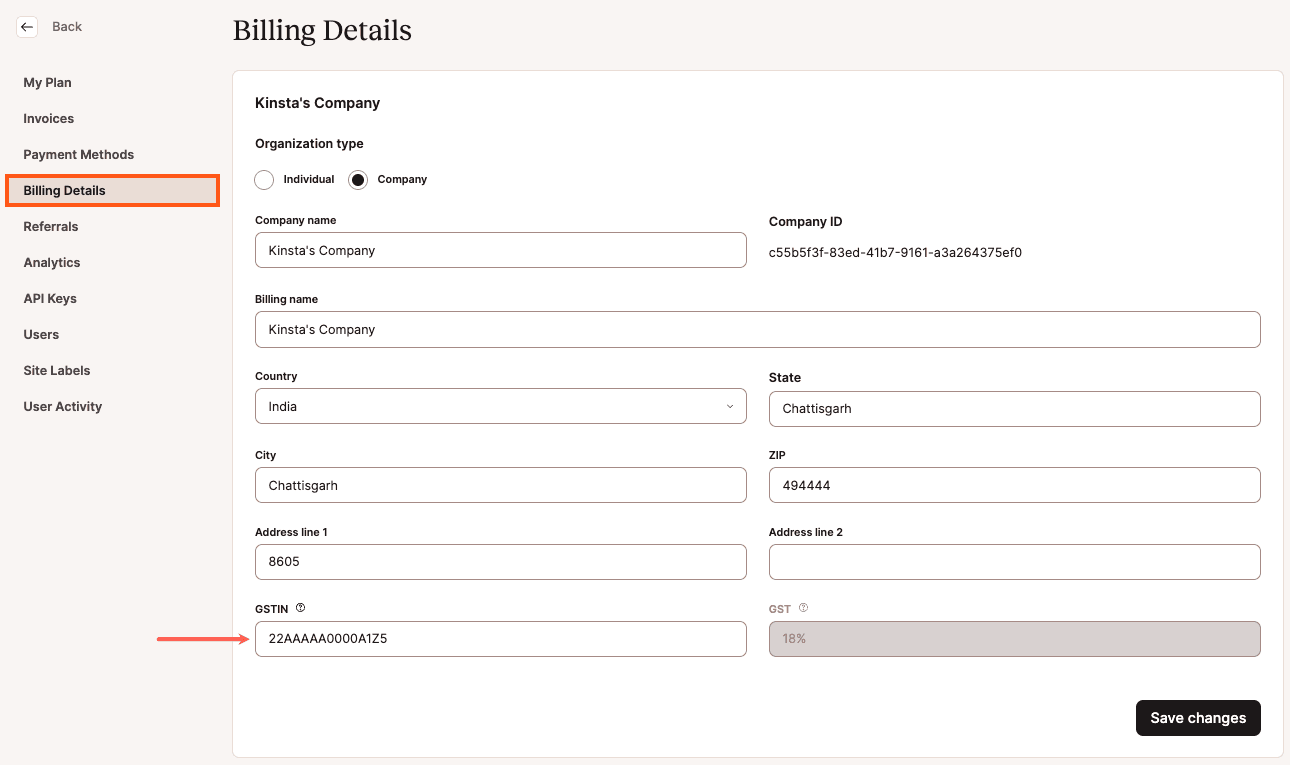

Se aggiungete un numero GST valido in MyKinsta dallo stesso stato indicato nel vostro indirizzo di fatturazione, non vi verrà addebitata la GST. Sarete comunque responsabile della dichiarazione e del pagamento della GST sui nostri servizi in base al meccanismo dell’inversione contabile in India.

Se avete già aggiunto il vostro numero GSTIN ma la fattura in emissione mostra ancora un addebito GST, controllate quanto segue:

- Assicuratevi che la GSTIN provenga dallo stesso stato indicato nell’indirizzo di fatturazione.

- Verificate il vostro numero sul portale GST e assicuratevi che sia valido.

Aggiungere un GSTIN

Potete aggiungere un GSTIN in qualsiasi momento all’interno di MyKinsta, go to nome utente > Impostazioni Azienda > Informazioni di fatturazione. Inserite il vostro numero nel campo GSTIN e fate clic su Salva modifiche. Il GSTIN verrà convalidato e sarà accettato solo se il suo formato è valido e attivo. Per essere considerato valido, il GSTIN deve provenire dallo stesso stato indicato nell’indirizzo di fatturazione.

Una volta inserito un GSTIN valido, la GST e l’importo totale verranno adeguati e non vi verrà addebitata la GST sulle fatture future. Sarete invece responsabili della dichiarazione e del pagamento della GST sui nostri servizi in base al meccanismo dell’inversione contabile in India.

Domande frequenti

L’imposta sulle vendite, l’IVA o la GST saranno rimborsate da fatture passate?

Purtroppo, non possiamo rimborsare le imposte sulle vendite, l’IVA o la GST riscosse prima di avere una documentazione di esenzione o di aliquota zero in archivio. È responsabilità del cliente fornirci una copia del certificato di esenzione fiscale, del numero di partita IVA o del GSTIN al momento dell’acquisto.

Come posso ottenere un numero di partita VAT?

Le normative variano da Paese a Paese. Le aziende possono richiedere un numero di partita IVA in qualsiasi momento. Le imprese che raggiungono una soglia minima di reddito sono obbligate a richiederlo.

Si noti che molti Paesi europei possono rilasciare numeri fiscali nazionali (non UE) o altri numeri di identificazione fiscale. Questi non sono numeri IVA dell’UE e non possono essere utilizzati per ridurre l’importo dell’IVA da pagare.

Come posso ottenere un GSTIN?

Potete registrarvi per un GSTIN sul sito dedicato alla Goods & Services Tax website. Per ulteriori informazioni sulla procedura, sono disponibili diversi manuali utenti e FAQ.

Perché Kinsta, una società statunitense, riscuote l’IVA?

Nella maggior parte dei casi, una società è responsabile degli obblighi fiscali in un determinato Paese solo se vi ha una stabile organizzazione. Tuttavia, questo non è il caso dell’IVA. Le società sono tenute a riscuotere e versare l’IVA anche se non hanno una stabile organizzazione nell’UE o nel Regno Unito.

Per l’IVA UE, secondo l’International Trade Administration del Department of Commerce degli Stati Uniti:

L’Unione Europea applica l’IVA alle vendite di servizi forniti elettronicamente da società non residenti nell’Unione Europea a clienti non commerciali residenti nell’Unione Europea. Le società statunitensi che rientrano nel campo di applicazione della norma devono riscuotere e versare l’IVA alle autorità fiscali dell’UE.

Per l’IVA nel Regno Unito, secondo il governo del Regno Unito, qualsiasi azienda che fornisca servizi digitali a consumatori del Regno Unito deve raccogliere e versare l’IVA del Regno Unito.

In altre parole, anche se Kinsta è una società statunitense, siamo tenuti a raccogliere e versare l’IVA.

Perché Kinsta, una società statunitense, riscuote la GST indiana?

Anche se Kinsta ha sede fuori dall’India, le leggi indiane sulla GST si applicano alla nostra fornitura di servizi di accesso e recupero di database di informazioni online (OIDAR) ai clienti in India.