Impuestos, IVA y GST

Para cumplir con la normativa fiscal, Kinsta cobra el impuesto sobre las ventas, el IVA o el GST, según sea necesario, a los clientes ubicados en determinados lugares.

Por favor, ten en cuenta que este artículo no constituyeasesoramientolegal, fiscal o profesional de otro tipo.

Si tienes preguntas sobre cómo añadir tu certificado de exención fiscal, número de IVA o identificación GSTIN a nuestro sistema, ponte en contacto con nuestro equipo de Soporte en cualquier momento. Si tienes más preguntas sobre impuestos o IVA, ponte en contacto con tu contable, asesor jurídico o autoridad fiscal local.

Lugares sujetos a impuestos

- El impuesto sobre ventas de EE.UU. se aplica a tu factura si resides o tu empresa está registrada en Connecticut, el Distrito de Columbia (DC), Ohio, Tennessee o Texas.

- El IVA de la UE y el Reino Unido se aplica si resides en la UE o el Reino Unido o tu empresa está registrada en la UE o el Reino Unido.

- El GST indio se aplica si eres residente en India o si tu empresa está registrada en India.

Impuesto sobre las ventas en EE.UU

Para cumplir con la normativa fiscal de EE.UU., Kinsta añade el impuesto sobre las ventas a las facturas de los clientes ubicados en algunos estados de EE.UU. en función de tu dirección de facturación en Detalles de Facturación.

El impuesto sobre las ventas es un impuesto sobre el consumo impuesto por el gobierno sobre la venta de bienes y servicios. El impuesto sobre las ventas se rige por los estados y también puede ser cobrado por los municipios locales, por lo que el porcentaje puede variar de una ciudad y estado a otro. Puedes obtener más información sobre el impuesto sobre las ventas en usa.gov.

Si eres residente en EE.UU. o tu empresa está registrada en EE.UU., estamos obligados a aplicar el impuesto sobre las ventas a tus compras si te encuentras en un estado que lo exija (consulta la lista anterior).

Por ejemplo, en el momento de redactar este artículo, el tipo del impuesto sobre las ventas en Texas es del 6,25%. Si compras un plan WP 2 (precio de catálogo de 70$ en el momento de escribir esto), el total de tu compra será de 74,38$. Esto se compone del precio de venta de 70 $ y un impuesto del 6,25%, que es de 4,38 $. Estos elementos se muestran por separado en la página de pago y en tus facturas, y se añaden automáticamente en función del estado en el que te encuentres.

Estados afectados por el impuesto sobre las ventas en EE.UU

El impuesto sobre las ventas se calcula y aplica en función del lugar donde se prestan los servicios. Determinamos dónde se utilizan nuestros servicios consultando la dirección que proporcionas al registrarte. Puedes revisar y actualizar esta dirección en MyKinsta.

El impuesto sobre las ventas se aplicará a las facturas de los clientes que utilicen nuestros servicios en cualquiera de los siguientes estados:

- Connecticut

- Distrito de Columbia (DC)

- Ohio

- Tennessee

- Texas

Con el tiempo se añadirán más estados a esta lista. Cuando se determine que Kinsta tendrá que recaudar el impuesto sobre las ventas en un estado adicional, informaremos a los clientes afectados antes de aplicar el cambio.

Exención del impuesto sobre las ventas

En determinadas circunstancias, tú o tu empresa podéis beneficiaros de una exención del impuesto sobre las ventas. Las exenciones del impuesto sobre las ventas se gestionan estado por estado. Si tu organización está exenta del impuesto sobre las ventas, ponte en contacto con nuestro equipo de Facturación y facilita una copia de tu certificado de exención fiscal.

Para más información sobre exenciones fiscales, consulta con el Departamento de Hacienda de tu estado.

IVA (Impuesto sobre el Valor Añadido)

Para cumplir la normativa fiscal, Kinsta cobra el IVA (Impuesto sobre el Valor Añadido) a los residentes en la UE y el Reino Unido y a las empresas con sede en la UE y el Reino Unido.

El IVA es una forma de impuesto que debes pagar tras la compra de la mayoría de bienes o servicios en la UE o el Reino Unido. Esto incluye servicios digitales como el alojamiento. El IVA es un porcentaje del precio que se añade a cada factura. El tipo de IVA lo define cada país. Dependiendo del país en el que residas o en el que esté registrada tu empresa, el tipo de IVA será diferente.

Periódicamente se publican datos sobre los tipos de IVA específicos. Ten en cuenta que cada país puede establecer varios tipos de IVA. Nuestros servicios están sujetos al tipo normal. Para ver los tipos específicos, consulta la página oficial de tu organismo regulador:

Si eres residente en la UE o en el Reino Unido, o tu empresa está registrada en la UE o en el Reino Unido, por norma general estamos obligados a aplicar el IVA a tus compras. Por ejemplo, en el momento de redactar este documento, el tipo normal de IVA en España es del 21%. Si compras un plan WP 5 (precio de catálogo de 125 $ en el momento de redactar este documento), el total de tu compra será de 151,25 $. Esto consiste en el precio de lista de 125 $ y un impuesto del 21%, que es de 26,25 $. Estos elementos se muestran por separado en la página de pago y en tus facturas. El tipo de IVA que debemos aplicar depende del país que hayas elegido.

Tipo cero de IVA

Si nos facilitas un número de IVA válido, estamos autorizados — según las normas fiscales aplicables — a aplicar el tipo cero de IVA. Esto significa que te cobraremos un 0% de IVA. Si tienes un número de IVA, debes añadirlo durante el registro o en MyKinsta (nombre de usuario > Configuración de la empresa > Datos de facturación) para asegurarte de que no se te cobra el IVA. Como empresa registrada a efectos del IVA, seguirás siendo responsable del IVA según el mecanismo de inversión impositiva de tu país.

Añadir un número de IVA

Puedes añadir tu número de IVA en cualquier momento dentro de MyKinsta, ve a nombre de usuario > Configuración de la empresa > Detalles de facturación. Introduce tu NIF en el campo Número de IVA y haz clic en Guardar cambios. Ten en cuenta que esto puede adoptar muchos formatos, ya que cada estado miembro determina su propio formato. Consulta la guía del formato correspondiente para obtener más información:

- Los Números de IVA de la UE comienzan con el código de dos letras del país emisor. Para más información, consulta la Guía de formatos del Número de IVA de la UE.

- Los Números de IVA del Reino Unido son 9 ó 12 números, a veces con «GB» al principio, como 123456789 o GB123456789.

Tu Número de IVA se validará mediante el sistema adecuado (VIES para la UE, HMRC para el Reino Unido). Sólo se aceptará si su formato es válido y está activo en el sistema aplicable. Una vez que hayas introducido un Número de IVA válido, se ajustarán el IVA y el importe total, y no se te cobrará el IVA en futuras facturas.

GST indio (Impuesto sobre Bienes y Servicios)

Para cumplir con la normativa fiscal, Kinsta recauda el GST indio (Impuesto sobre Bienes y Servicios) si eres residente en India o si tu empresa está registrada en India.

El GST es un impuesto indirecto que grava la mayoría de los bienes y servicios en la India. El servicio de alojamiento de Kinsta entra dentro de la categoría GST india de servicios de acceso y recuperación de bases de datos de información en línea (OIDAR) a clientes de India.

Exención del GST

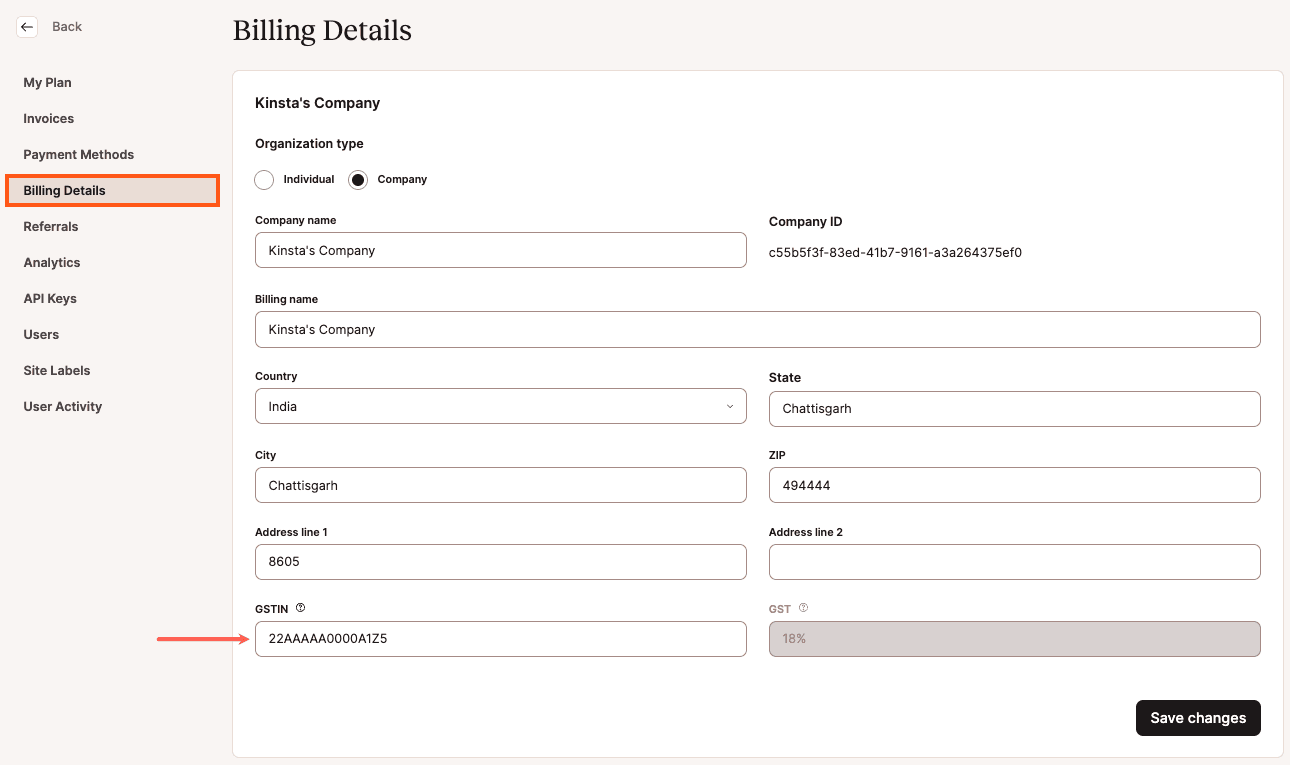

Si añades un número GST válido en MyKinsta del mismo estado que aparece en tu dirección de facturación, no se te cobrará el GST. Seguirás siendo responsable de informar y pagar el GST por nuestros servicios según el mecanismo de inversión del sujeto pasivo en India.

Si ya has añadido tu GSTIN pero tu próxima factura sigue mostrando un cargo de GST, comprueba lo siguiente:

- Asegúrate de que el GSTIN es del mismo estado que aparece en tu dirección de facturación.

- Verifica tu número en el portal GST y asegúrate de que es válido.

Añadir un GSTIN

Puedes añadir tu GSTIN en cualquier momento dentro de MyKinsta, ve a nombre de usuario > Configuración de la empresa > Detalles de facturación. Introduce tu número en el campo GSTIN y haz clic en Guardar cambios. Tu GSTIN será validado y sólo será aceptado si su formato es válido y está activo. Para que se considere válido, el GSTIN debe ser del mismo estado que aparece en tu dirección de facturación.

Una vez que hayas introducido un GSTIN válido, se ajustarán el GST y el importe total, y no se te cobrará el GST en futuras facturas. En su lugar, serás responsable de informar y pagar el GST sobre nuestros servicios en virtud del mecanismo de inversión del sujeto pasivo en India.

Preguntas Frecuentes

¿Se reembolsará el impuesto sobre las ventas, el IVA o el GST de facturas anteriores?

Lamentablemente, no podemos reembolsar el impuesto sobre las ventas, el IVA o el GST cobrados antes de tener archivada la documentación de exención o de tipo cero. Eres responsable de proporcionarnos una copia de tu certificado de exención fiscal, número de IVA o GSTIN en el momento de la compra.

¿Cómo obtengo un número de IVA?

La normativa varía de un país a otro. Las empresas pueden solicitar un número de IVA en cualquier momento. Las empresas que alcanzan un umbral mínimo de ingresos están obligadas a solicitarlo.

Ten en cuenta que muchos países europeos pueden emitir números de identificación fiscal nacionales (no comunitarios) u otros números de identificación fiscal. No son números de IVA de la UE y no pueden utilizarse para reducir el importe del IVA a pagar.

¿Cómo obtengo un GSTIN?

Puedes registrarte para obtener un GSTIN en el sitio web del Impuesto sobre Bienes y Servicios de India. Para más información sobre el proceso, hay disponibles varios manuales de usuario y preguntas frecuentes.

¿Por qué Kinsta, una empresa estadounidense, recauda el IVA?

En la mayoría de los casos, una empresa sólo es responsable fiscalmente en un país determinado si está establecida allí de forma permanente. Sin embargo, esto no es así en el caso del IVA. Las empresas están obligadas a recaudar y remitir el IVA, aunque no tengan un establecimiento permanente en la UE o el Reino Unido.

Para el IVA de la UE, según la Administración de Comercio Internacional del Departamento de Comercio de EE.UU:

La Unión Europea aplica el IVA a las ventas realizadas por empresas no establecidas en la Unión Europea de servicios prestados por vía electrónica a clientes no empresariales establecidos en la Unión Europea. Las empresas estadounidenses a las que se aplica esta norma deben recaudar y presentar el IVA a las autoridades fiscales de la UE.

En cuanto al IVA del Reino Unido, según el Gobierno británico, toda empresa que preste servicios digitales a consumidores del Reino Unido debe recaudar y remitir el IVA del Reino Unido.

En otras palabras, aunque Kinsta sea una empresa estadounidense, estamos obligados a recaudar y remitir el IVA.

¿Por qué Kinsta, una empresa estadounidense, recauda el GST indio?

Aunque Kinsta está situada fuera de la India, las leyes del GST de la India se aplican a nuestra prestación de servicios de Acceso y Recuperación de Bases de Datos de Información en Línea (OIDAR) a clientes de la India.