Belasting, btw en GST

Om te voldoen aan belastingvoorschriften, brengt Kinsta verkoopbelasting, btw of GST in rekening zoals vereist voor klanten op bepaalde locaties.

Houd er rekening mee dat dit artikel geen juridisch, belastinggerelateerd of ander professioneel adviesvormt.

Als je vragen hebt over het toevoegen van je btw- of GSTIN-identificatie aan ons systeem, kun je altijd contact opnemen met ons Support team. Als je nog meer vragen hebt, neem dan contact op met je accountant, juridisch adviseur of lokale belastingdienst.

Locaties waar belasting wordt geheven

- Er wordt Amerikaanse omzetbelasting geheven op je factuur als je woont in of als je bedrijf is geregistreerd in de volgende staten: Connecticut, het District of Columbia (DC), Ohio of Texas.

- EU en UK btw wordt toegepast als je in de EU of UK woont of als je bedrijf is geregistreerd in de EU of UK.

- Indiase GST wordt toegepast als je een inwoner van India bent of als je bedrijf is geregistreerd in India.

Restituties van eerdere facturen

Helaas kunnen we geen omzetbelasting, btw of GST terugbetalen die is geïnd voordat we de vrijstelling of het nultarief in ons bestand hadden doorgevoerd.

Amerikaanse omzetbelasting

Om te voldoen aan de Amerikaanse belastingvoorschriften voegt Kinsta omzetbelasting toe aan facturen voor klanten in sommige staten van de Verenigde Staten. In dit gedeelte leggen we uit voor welke staten dit geldt en wat de gevolgen voor jou kunnen zijn.

Omzetbelasting is een verbruiksbelasting die door de overheid wordt geheven op de verkoop van goederen en diensten. Omzetbelasting wordt geregeld door staten en kan ook worden geheven door lokale gemeenten, dus het percentage kan per stad en staat verschillen. Je kunt meer lezen over omzetbelasting op usa.gov.

Staten waarop de Amerikaanse omzetbelasting van toepassing is

De omzetbelasting wordt berekend en toegepast op basis van de locatie waar de diensten worden uitgevoerd. We bepalen waar onze diensten worden gebruikt door te kijken naar het adres dat je opgeeft wanneer je je aanmeldt. Je kunt dit adres bekijken en bijwerken in MyKinsta.

Verkoopbelasting wordt toegepast op de facturen van klanten die gebruik maken van onze diensten in een van de volgende staten:

- Connecticut

- Het District van Columbia (DC)

- Ohio

- Texas

Extra staten zullen in de loop van de tijd aan deze lijst worden toegevoegd. Wanneer wordt vastgesteld dat Kinsta omzetbelasting moet heffen in een extra staat, zullen we een update geven aan de getroffen klanten voordat de wijziging wordt doorgevoerd.

Hoe beïnvloedt dit mij?

Als je een inwoner van de VS bent of als je bedrijf is geregistreerd in de VS, zijn we verplicht om omzetbelasting toe te passen op je aankopen als je je bevindt in een staat die dit vereist (zie bovenstaande lijst).

Op het moment van schrijven is de omzetbelasting in Texas bijvoorbeeld 6,25%. Als je een Managed WordPress Pro pakket koopt (catalogusprijs van $70 op het moment van schrijven), dan zal het totaalbedrag bij de kassa $74,38 zijn. Dit bestaat uit de catalogusprijs van $70 en een belasting van 6,25%, wat neerkomt op $4,38. Deze items worden apart weergegeven op de afrekenpagina en op je facturen en worden automatisch toegevoegd op basis van de staat waarin je je bevindt.

Vrijstelling van omzetbelasting

Onder bepaalde omstandigheden kan jij of je bedrijf in aanmerking komen voor vrijstelling van omzetbelasting. Vrijstellingen van omzetbelasting worden per staat behandeld. Als jouw organisatie is vrijgesteld van omzetbelasting, neem dan contact op met ons Factureringsteam en stuur een kopie van je certificaat van vrijstelling.

Neem voor meer informatie over belastingvrijstellingen contact op met de belastingdienst van jouw staat.

Wordt de omzetbelasting op eerdere facturen terugbetaald?

Helaas niet. Je bent zelf verantwoordelijk voor het aanleveren van een kopie van je certificaat van belastingvrijstelling. We kunnen geen omzetbelasting terugbetalen die is geïnd voordat we dit in ons bestand hadden.

Btw (belasting toegevoegde waarde)

Om te voldoen aan de belastingvoorschriften berekent Kinsta btw (belasting toegevoegde waarde) aan inwoners van de EU en het VK en aan in de EU en het VK gevestigde bedrijven. Dit gedeelte bevat basisinformatie over btw en hoe het van invloed is op jou als klant van Kinsta. Als je alleen je btw-nummer wilt invoeren, ga dan naar dit gedeelte over het toevoegen van je btw-nummer.

Btw is een vorm van belasting die je moet betalen na aankoop van de meeste goederen of diensten in de EU of het VK. Hieronder vallen ook digitale diensten zoals hosting. Btw is een percentage van de prijs dat wordt toegevoegd aan elke factuur. Het btw tarief wordt door elk land bepaald. Afhankelijk van het land waar je woont of waar je bedrijf is geregistreerd, zal het btw-tarief verschillen.

Er worden regelmatig gegevens gepubliceerd over de specifieke btw-tarieven. Houd er rekening mee dat elk land meerdere btw-tarieven kan instellen. Onze diensten vallen onder het standaardtarief. Kijk voor specifieke tarieven op de officiële pagina van je overheidsinstantie:

Wat betekent dit voor mij?

Deze informatie is alleen belangrijk voor je als je in de EU of het VK woont of als je bedrijf in de EU of het VK is geregistreerd.

Als je in de EU of het VK woont of als je bedrijf in de EU of het VK is geregistreerd, zijn we over het algemeen verplicht om btw op je aankopen te heffen. Bijvoorbeeld: op het moment van schrijven is het standaard btw tarief in Nederland 21%. Als je een Business 1 pakket koopt (catalogusprijs van $115 op het moment van schrijven), is het totaalbedrag bij het afrekenen $139,15. Dit bestaat uit de catalogusprijs van $115 en 21% btw, wat $24,15 is. Deze items worden apart weergegeven op de afrekenpagina en op je facturen. Het btw tarief dat we moeten toepassen hangt af van het land dat je hebt gekozen.

Als je een geldig btw nummer opgeeft, mogen we – volgens de geldende belastingregels – het btw nultarief toepassen. Dit betekent dat we 0% btw in rekening brengen. Als je een btw nummer hebt, moet je dit toevoegen tijdens de registratie of in MyKinsta (Bedrijfsinstellingen > Factureringsgegevens) om ervoor te zorgen dat je geen btw in rekening wordt gebracht. Als een btw-geregistreerd bedrijf ben je nog steeds verantwoordelijk voor de btw onder de verleggingsregeling van je land.

Waarom int Kinsta, een Amerikaans bedrijf, btw?

In de meeste gevallen is een bedrijf alleen verantwoordelijk voor belastingplicht in een bepaald land als het een vaste inrichting heeft in dat land. In het geval van btw is dat echter niet van toepassing. Bedrijven zijn verplicht om btw te innen en af te dragen, zelfs als ze geen permanente vestiging in de EU of het VK hebben.

Volgens de International Trade Administration van het Amerikaanse Ministerie van Handel geldt voor de EU-btw het volgende:

Leveranciers van elektronische goederen en diensten van buiten de EU moeten zich nu registreren bij een belastingautoriteit in de lidstaat van hun keuze en btw innen en afdragen tegen het btw-tarief van de lidstaat waar hun klant is gevestigd.

Volgens de Britse overheid moet elk bedrijf dat digitale diensten levert aan Britse consumenten de Britse btw innen en afdragen.

Met andere woorden, ook al is Kinsta een Amerikaans bedrijf, we zijn verplicht om btw te innen en af te dragen.

Nultarief btw

Als je een geldig btw-nummer invoert in MyKinsta, mogen we – onder de geldende belastingregels – een nultarief btw instellen. Dit betekent dat we 0% btw in rekening brengen. Als je een btw-nummer hebt, moet je dit toevoegen in MyKinsta om ervoor te zorgen dat de btw niet aan jou in rekening wordt gebracht. Als een btw-geregistreerd bedrijf ben je nog steeds verantwoordelijk voor de btw onder de verleggingsregeling van je land.

Een btw-nummer krijgen

De regelgeving verschilt van land tot land. Bedrijven kunnen op elk moment een btw-nummer aanvragen. Bedrijven die aan een minimum inkomstengrens voldoen, zijn verplicht om er een aan te vragen.

Veel Europese landen kunnen nationale (niet-EU) belastingnummers of andere fiscale identificatienummers uitgeven. Dit zijn geen EU btw-nummers en kunnen niet worden gebruikt om het te betalen btw-bedrag te verlagen.

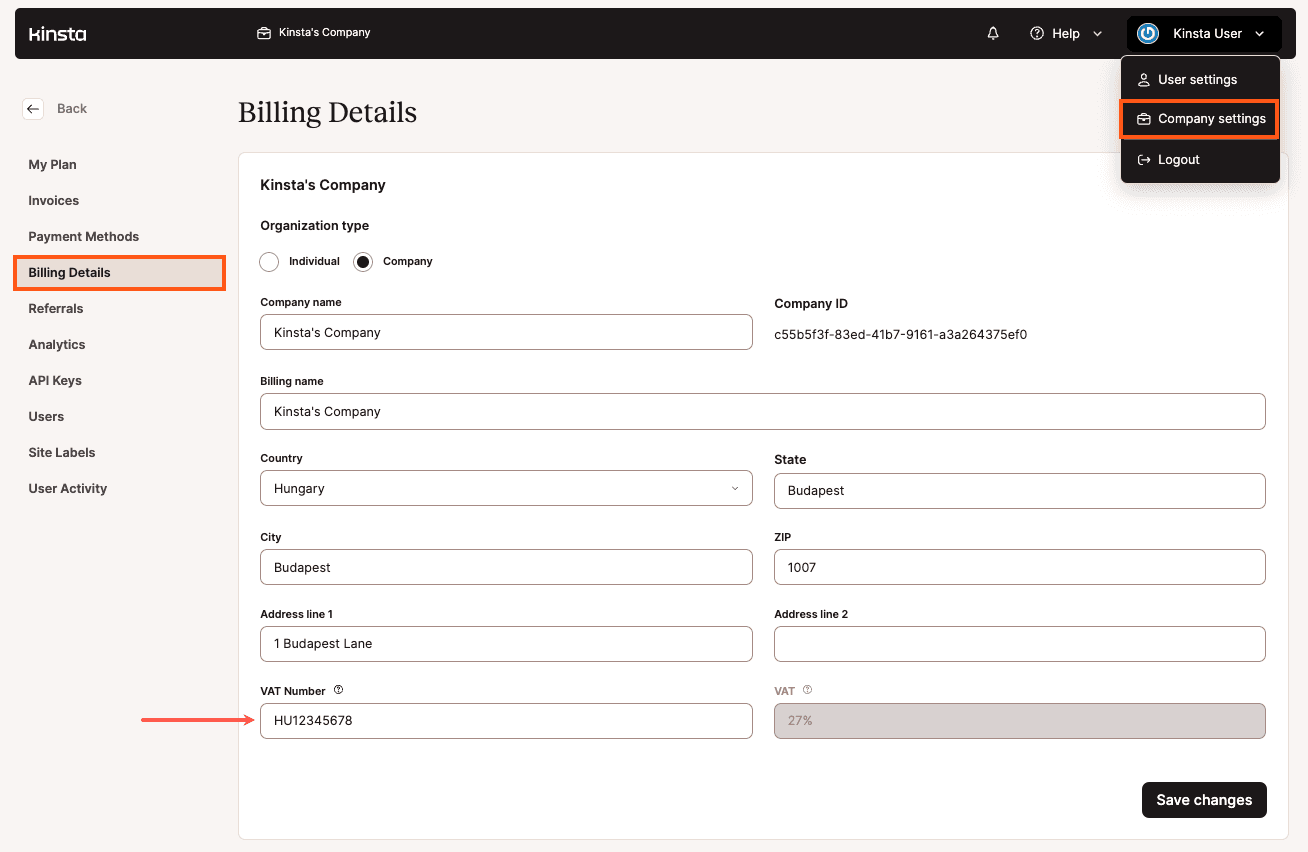

Een btw-nummer toevoegen

Ga in MyKinsta naar Bedrijfsinstellingen en klik op het tabblad Factureringsgegevens in de linker zijbalk. Voer je btw-id in het veld btw-nummer in. Houd er rekening mee dat dit in verschillende indelingen kan zijn, omdat elke lidstaat zijn eigen indeling bepaalt. Raadpleeg de relevante gids voor meer informatie:

- Btw-nummers in de EU beginnen met de tweelettercode van het land van uitgifte. Zie de gids voor EU btw-nummers voor meer informatie.

- UK btw-nummers zijn 9 of 12 nummers, soms met ‘GB’ aan het begin, zoals 123456789 of GB123456789.

Slaje wijzigingen op. Als je uit het veld klikt of het formulier verzendt, wordt je btw-nummer gevalideerd met het juiste systeem (VIES voor de EU, HMRC voor het VK). Je btw-nummer wordt alleen geaccepteerd als de indeling geldig en actief is in het betreffende systeem. Zodra je een geldig btw-nummer hebt ingevoerd, worden de btw en het totaalbedrag aangepast – er wordt je geen btw in rekening gebracht.

Als ik op dit moment btw moet betalen, kan ik dan mijn btw-nummer toevoegen?

Ja! Ons systeem controleert je btw-nummer op het moment dat de factuur wordt gegenereerd. Als je een bedrijf bent en een geldig btw-nummer hebt toegevoegd aan MyKinsta, zullen we geen btw toevoegen aan je factuur. Dit betekent dat als je op dit moment btw in rekening wordt gebracht, je op elk moment een nummer kunt toevoegen. Dit verandert niets aan facturen die je al hebt betaald, maar zolang je btw-nummer geldig is, zullen we geen btw in rekening brengen voor volgende facturen.

Wordt de btw op eerdere facturen terugbetaald?

Helaas niet. Het hebben van een btw-nummer is niet voldoende om aan de gegevensvereisten van de belastingdienst te voldoen. Je moet in het bezit zijn van een btw-nummer en je moet dit btw-nummer opgeven op het moment van aankoop. Dit betekent dat we de btw van eerdere facturen niet kunnen terugbetalen.

Indiase GST (Goods and Services Tax)

Om te voldoen aan de belastingwetgeving int Kinsta de Indiase GST (Goods and Services Tax) van bepaalde klanten in India. In dit gedeelte wordt kort uitgelegd wat Indiase GST is en hoe het van invloed is op jou als klant van Kinsta. Als je alleen je Goods and Services Tax Identification Number (GSTIN) nummer wilt invoeren, bekijk dan het gedeelte over het toevoegen van je GSTIN nummer.

GST is een indirecte belasting die wordt geheven op de meeste goederen en diensten in India. De hostingdienst van Kinsta valt onder de Indiase GST categorie van Online Informatie Database Toegang en Ophaaldiensten (OIDAR) aan klanten in India.

Voor wie geldt de Indiase GST?

Dit artikel is alleen belangrijk voor je als je een inwoner van India bent of als je bedrijf is geregistreerd in India.

Waarom int Kinsta, een Amerikaans bedrijf, Indiase GST?

Hoewel Kinsta buiten India is gevestigd, zijn de Indiase GST-wetten van toepassing op onze levering van Online Information Database Access and Retrieval services (OIDAR) aan klanten in India.

GST vrijstelling

Als je een geldig GST nummer toevoegt in MyKinsta uit dezelfde staat als je factuuradres, wordt er geen GST in rekening gebracht. Je bent nog steeds verantwoordelijk voor het rapporteren en betalen van GST op onze diensten onder de verleggingsregeling in India.

Een GSTIN verkrijgen

Je kunt je registreren voor een GSTIN op de website van Goods & Services Tax in India. Voor meer informatie over het proces zijn er ook verschillende gebruikershandleidingen en FAQ’s beschikbaar.

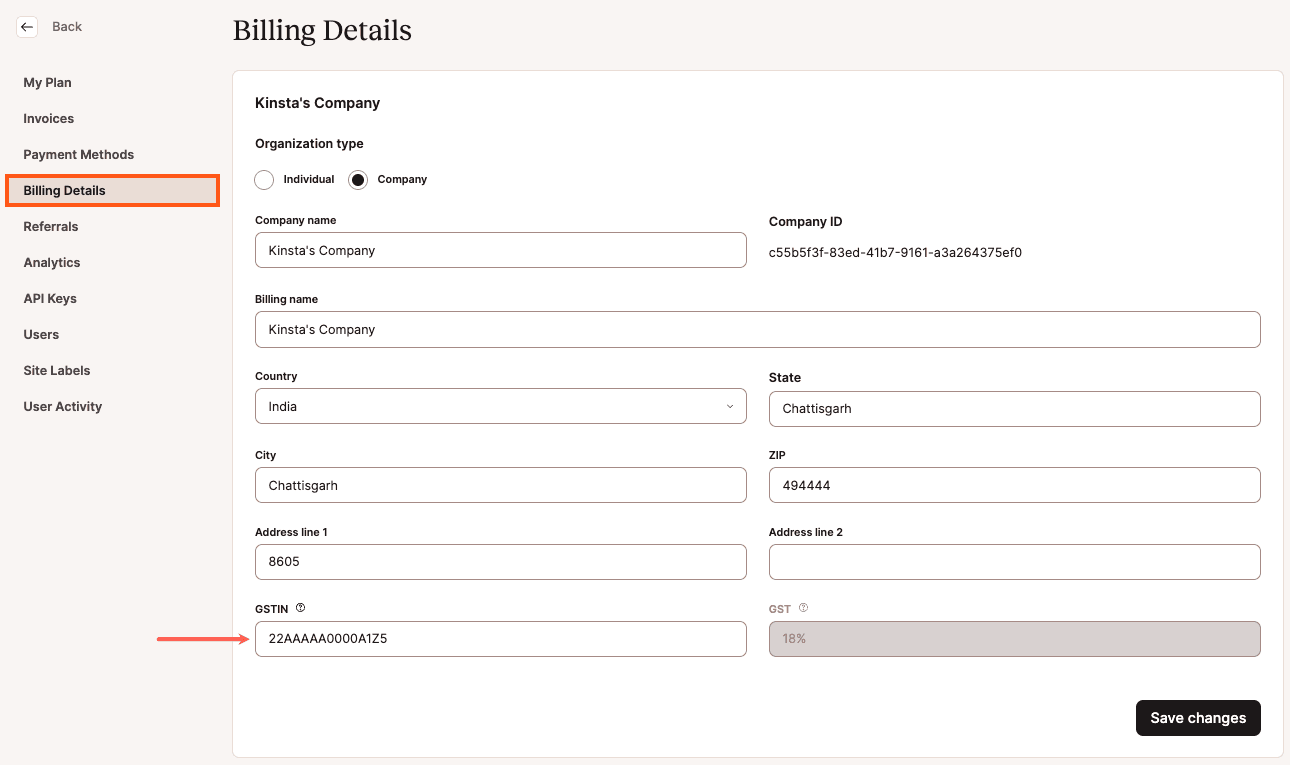

Een GSTIN toevoegen

Je kunt je GSTIN op elk gewenst moment toevoegen in MyKinsta. Ga naar Bedrijfsinstellingen en klik op het tabblad Factureringsgegevens. Voer je nummer in het GSTIN-veld in. Om als geldig te worden beschouwd, moet het GSTIN uit dezelfde staat komen als je factuuradres. Wanneer je uit het veld klikt of je wijzigingen opslaat, wordt je GSTIN gevalideerd en alleen geaccepteerd als het formaat geldig en actief is.

Zodra je een geldig GSTIN hebt ingevoerd, worden de GST en het totaalbedrag aangepast – er wordt geen GST in rekening gebracht. In plaats daarvan ben jij verantwoordelijk voor het rapporteren en betalen van GST op onze diensten onder de verleggingsregeling in India.

GST kosten nadat GSTIN is toegevoegd

Als je je GSTIN al hebt toegevoegd, maar je aankomende factuur nog steeds een GST-heffing laat zien, controleer dan het volgende:

- Zorg ervoor dat de GSTIN uit dezelfde staat komt als je factuuradres.

- Controleer je nummer op het GST-portaal en zorg ervoor dat het geldig is.

Wordt GST terugbetaald van eerdere facturen?

Helaas niet. Je moet je GSTIN opgeven op het moment van aankoop om vrijgesteld te worden van de belasting. Dit betekent dat als we eenmaal GST hebben geïnd op een factuur, we de GST van die factuur niet kunnen terugbetalen.